損しないための贈与! 資産をもらったら税金がかかるの?(贈与税)

運営:佐治鷲津税理士法人お問い合わせはこちら

損しないための贈与! 資産をもらったら税金がかかるの?(贈与税)

2020年1月13日

資産をもらった場合にかかる税金とは?

お金をただ人にをあげるという行為はなんでしょう?

基本的に、「なにがしかの対価」として物品・役務の提供をしてもらったら、相手に払うというのがお金ですよね。

でも、日々の生活をするのに、家庭内の飲食料品から光熱費など、家族間のやりとりは一般的に扶養の範囲内ですからお金がストックされることはないと考えられています。

従って、お金をただあげる行為で問題になるのは、扶養の範囲を超えるストックになるお金です。

扶養の範囲を超えるストック・・・というのは、

生活費として消えていかず、貯金など貯まっていくものです。

このストックの移転を野放しに認めた時代、資産家の人は、死亡する前に相続税の金額を下げるため、生きている間に持っている資産を子供たちに贈与してしまいました。

そこで、相続税の補完税(相続税を払わない場合に替わりに払う税金)として贈与税があります。

結論は、生きている方から生活費や学費などの目的以外で、「現金」や「その他金銭価値のあるもの」をもらうと、原則として、もらった人には「贈与税」がかかります。

それが、亡くなった方からもらったのであれば「相続税」がかかります。

今回は、このうち贈与税について解説します。

贈与税の申告

課税される資産の具体例

資産の移転(ストックの移転)があると贈与税の申告が必要になります。

お金を個人間で「タダであげるという行為」が贈与というのは分かりやすいところです。

その他に・・・

- 金・ダイヤモンドその他の貴金属

- 不動産

- 株式・証券投資信託の受益権

- 生命保険の受け取る権利など

ありとあらゆる経済的価値のあるものの贈与は贈与税の申告が必要です。なぜなら既にご説明いたしましたように相続税の補完税だからです。

申告期限

贈与税は、暦年(その年の1月1日から12月31日)を基準にします。

その年に行われた贈与について、その年の翌年の2月16日から3月15日に申告をしなければなりません。

贈与税の計算方法

もらった人が申告します。

(もらった資産の価額(時価)-110万円)✕税率ー控除額 = 贈与税額

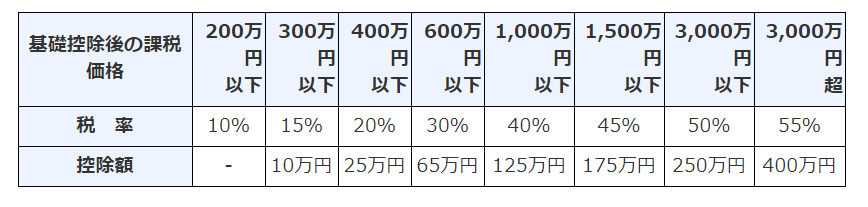

贈与税の速算表(一般)

国税庁のホームページより

例えば、1,000万円もらったケースを見てみましょう。

1,000万円 - 110万円 = 890万円(基礎控除後の課税価格 )

よって、税率は1,000万円以下のため、40%です。

贈与税額は、

890万円 ✕ 40% - 125万円 = 231万円 となります。

特別な方法

相続時精算課税

一定の要件がありますが、基本的に親から子への贈与で一定の金額までは、贈与税の申告プラス一定の書類の添付で贈与税の納税は相続税の申告で清算しましょうという制度があります。

この制度で、とりあえず「生前の贈与税はなし」として相続が発生するまで待ちましょうという制度です。

但し、相続発生時の資産の評価は、この贈与時の評価額で申告します。(相続の時の時価ではありません)

ですから、金銭の贈与は変わりませんが、評価が必要な、例えば不動産などは贈与時の評価額が相続時の評価になりますので注意が必要です。

住宅資金の一定額の贈与の非課税特例

一定の金額まで、基本的に親から子への住宅資金のうち一定額まで贈与税を非課税とする特例があります。

必ず申告と一定の書類の添付が必要です。

前記の相続時精算課税制度と併用して適用があります。

直系尊属から贈与を受けた場合

直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与した場合には、 他の人(兄弟なども)からもらうより贈与税が安くなります。

「直系」とは、「血がつながっている」ということです。

そのため、妻の父親から贈与を受けても適用できません。

「尊属」とは、親より上の親族です。

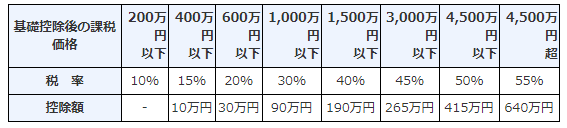

贈与税の速算表(特例)

国税庁のホームページより

上と同じく、1,000万円 もらったケースを見てみましょう。

1,000万円 - 110万円 = 890万円(基礎控除後の課税価格)ここまでは同じです

しかし、税率は1,000万円以下のため、30%です。

贈与税額は、

890万円 ✕ 30% - 90万円 = 177万円 と一般より54万円も低いですね!

直系尊属から一括贈与を受けた教育資金

教育資金の一括贈与制度は、祖父母などが教育資金として1,500万円までの金額を、学生である子供や孫(受益者)に一括して贈与しても贈与税はかからないしくみです。

ただし、金融機関に一旦資金を預けて、入学金などが必要な時に金融機関に請求して使うものです。

しかも、一定の年齢になったとき、未使用分については贈与税の納税が必要になる場合もあります。

実は、制度が複雑で使い勝手も悪く、あまり利用されていないようです。

利用されていない理由のひとつは、教育資金はもともと非課税で教育資金が必要な時に、そのつど祖父母が負担してくれれば事足りるからでしょう。

また、一括で金融機関に預けるのはわずらわしいし、わざわざ資料を提出して請求するという作業もただ面倒です。

なお、教育資金は皆さんが思われるより範囲が広いと思いますので、その部分をチェックする方が、どちらかといえば有益情報かもしれません。

どんなに高い医学部の入学金などでも非課税ですから、見る価値ありますね!

教育資金の範囲

「直接支払う」というのがポイントです。

いったん、受益者やその親へお金を渡すと非課税になりません。

学校等に対して直接支払われるもの

- 入学金、授業料、入園料、保育料、施設設備費又は入学(園)試験の検定料など

- 学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

(注) 「学校等」とは、学校教育法で定められた幼稚園、小・中学校、高等学校、大学(院)、専修学校及び各種学校、一定の外国の教育施設、認定こども園又は保育所などをいいます。

学校等以外の者に対して直接支払われるもの(教育資金で社会通念上相当と認められるもの)

- 学習塾や水泳教室など

- 学習塾、そろばんなどの施設の使用料など

- スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

- 上記1~3の塾などで使用する物品の購入代金

- 通学定期券代、留学のための渡航費などの交通費

(注)令和元年7月1日以後に支払われる上記~の金銭で、受贈者が23 歳に達した日の翌日以後に支払われるものについては、教育訓練給付金の支給対象となる教育訓練を受講するための費用に限ります。

対象になる学費や制度の趣旨などの詳細については、文部科学省のホームページをご確認ください。

贈与する場合の注意点

契約書を作成する

特に、相続税の節税対策として贈与をされる場合には、「贈与の事実」を明らかにしておきましょう!

贈与は個人間の契約です。

「資産をあげましょう」、「資産をもらいましょう」という合意が必要です。

従って、契約書の作成が必要です。

「いつ契約したのか」も重要

- 契約書に公証役場で確定日付をもらっておくのが一番よい方法です。

- これに代わるものとして贈与税の申告するということも一方法です。

なぜ?重要なのか

家族でも別人格なのです。

例えそれが夫婦間であっても、財産の所有ということになりますと厳密にそれぞれが財産を管理しなければなりません。

贈与については、家族同士でも他人(というか別の人)として取り扱います。

相続があったとき、しばしば遭遇するパターンがあります。

- ご主人が奥様に渡していた生活費、奥様がしっかり節約して貯蓄。

- 資産家のご主人が、相続税対策として家族にせっせと毎年贈与していた(つもり)だった「ご家族名義の預金」。

税務調査で見つかると「夫の預金」と言われます。

上のケースについては、奥様は全く納得がいきません!

だって、工夫して節約して自分が貯めた預金なのに、夫の財産ってどういうこと!! と・・・

お気持ちは察します。しかし・・・

夫が稼いだお金は、証拠がないと夫のもの

家族間の財産の移動は、他者へ渡すより簡単に行えます。(どうにでも出来るとも言えます)

従って財産を夫が妻にあげたという場合は、「あげましたという証拠」を残しておきませんと誰も分かりません。

年間110万円までを家族名義の預金に移すだけでは、税務署は認めません。

そのため上記の例のように、贈与したと家族間で思っていた財産も証明できなければ、全て亡くなった「夫の財産」として相続税の課税財産となってしまう場合があるのです。

(ただし、妻は最低1億6千万円の控除があったり、その他預金の管理者など留意する点が多いため、相続税のブログで詳しくご説明予定です。)

相続税の税務調査では、追加の相続税がありそうな場合は、何年も溯って家族名義の預金を調べます。

それも・・・結婚してから死亡した日までの期間、 30年・・・50年、ず~と調べます。

贈与したのなら贈与契約書を作って、何年何月何日に贈与したことを明確にしておきましょう。

そして、 公証役場で確定日付をもらうか、または、贈与税は0円でも贈与税の申告をしておきましょう。

調査権限が課税庁にはあります。

長年税務調査に立ち会ってきましたので、いろいろな手法を目にしてまいりました。

調査官はいろいろな角度から調べます。

もっと詳しい話をしたいのですが別の機会に譲ることにいたします。