災害などで損害が出たときの所得税の救済措置

運営:佐治鷲津税理士法人お問い合わせはこちら

災害などで損害が出たときの所得税の救済措置

2019年12月22日

今年も残すところ10日足らずとなりました。

1年を振替えると、災害の多い年でしたね・・・

災害又は盗難等で資産について損害を受けた場合等には、雑損控除を受けることができます。

対象となる資産の要件

損害を受けた資産が次のいずれにも当てはまること。

- 資産の所有者が、納税者か納税者と生計を一にする配偶者やその他の親族(その年の総所得金額が38万円以下の者)

- 日常生活で必要な住宅、家具、衣類などの資産であること。

事業用の資産や別荘、書画、骨董、貴金属で1個の価額が30万円を超えるものなどは当てはまりません。

損害の原因

損害の原因は下記のいずれかの場合に限定されます。

- 自然現象の異変による災害 (震災、風水害、冷害、雪害、落雷など )

- 人為による異常な災害(火災、火薬類の爆発など)

- 生物による異常な災害(害虫、害獣など)

- 盗難(空き巣やひったくり)

- 横領

【注意】

恐喝や脅迫、詐欺の被害は適用されません。

昨今被害が拡大している振り込め詐欺も控除を受けることはできないのです!!

雑損控除できる金額

控除できる金額は次のいずれかの多い方になります。

- (差引損失額)-(総所得金額等)×10%

- (差引損失額のうち災害関連支出の金額)-5万円

例 総所得金額 250万円

損害金額 130万円

災害関連支出 40万円

受取保険金 50万円

上記の 1の式に当てはめると(130万+40万-50万)- 250万×10% = 95万

上記の 2の式に当てはめると 40万-5万円 = 35万

このうち大きい方が控除額となるので、95万円の控除となります。

ここで出てきた損失額についてはあとで詳しく…。

雑損控除を受けるために必要な書類

災害により住宅や家財などに損害を受けたときは

・被害を受けた住宅の取得年月、床面積及び自家用車の取得年月などがわかるもの

・保険金等で補填される金額がある場合、その金額が分かる書類

・罹災証明書の写し

・ 災害等に関連したやむを得ない支出の領収を証する書類

◆◆罹災証明書はどこでもらうのか◆◆

自然災害(大雨、台風、地震、津波など)により住居に被害が生じた場合は、市町村などの自治体に申請、発行してもらいます。

火災の場合の申請先は、所轄の消防署です。

盗難の場合は、 警察が発行する被害額届出用の証明書 が必要となります。

もちろんそれぞれの申請時には、身分証明書(運転免許書、パスポート、健康保険証など)を窓口で確認されますので準備しておきましょう。

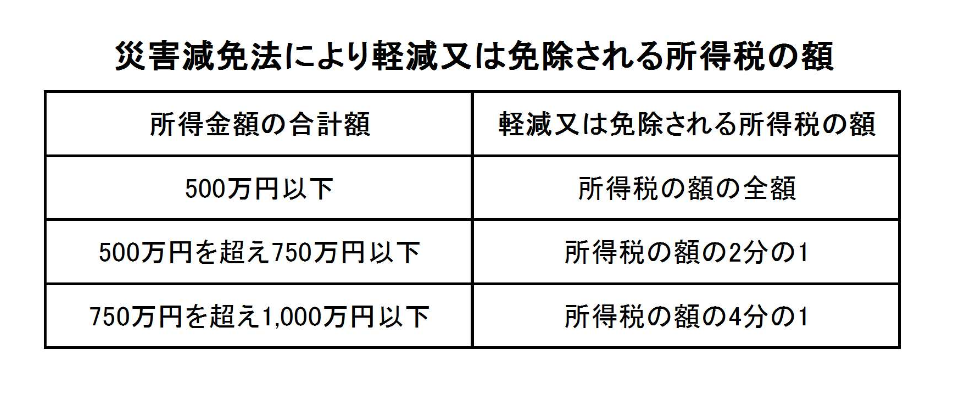

災害があった年の所得金額の合計額が1,000万以下のときは

災害減免法による所得税の軽減免除という制度もあります。

雑損控除の適用を受けない場合は、その年の所得税が軽減されるか免除されます。

納税者の選択によりどちらか有利な方法を選びましょう。

詳しくは 下記URLから 国税庁ホームページを参照ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1902.htm

損失額の計算方法

災害により被害を受けた住宅や家財、車両の損失額は、その損失の生じた時の直前におけるその資産の価額を基として計算しないといけません。

しかし、①住宅の主要構造部に損壊がある場合で、かつ、②損害を受けた資産について個々に損失額を計算することが困難な場合には、次の方法により計算してよいとされています。

- 住宅に対する損失額

取得価額が明らかなとき

損失額 =(住宅の取得価額 - 減価償却費) × 被害割合

取得価額が明らかでないとき

損失額 =〔(1m2当たりの工事費用 × 総床面積)- 減価償却費〕 × 被害割合 - 家財に対する損失額

取得価額が明らかなとき

損失額 = (家財の取得価額 - 減価償却費) × 被害割合

取得価額が明らかでないとき

損失額 = 家族構成別家庭用財産評価額 × 被害割合 - 車両に対する損失額

損失額 = (車両の取得価額 - 減価償却費 )× 被害割合

詳しくは 下記URLから 国税庁ホームページを参照ください。

https://www.nta.go.jp/taxes/shiraberu/saigai/h30/0018008-045/01-2.htm

その他:災害による源泉所得税の納付期限の延長

災害などにより源泉所得税の納付等の期限までに、納付ができないと認められるときは、その理由がやんだ日から2か月以内に限り、その期限が延長されます。

- 地域指定による期限延長

- 対象者指定による期限延長

- 個別指定による期限延長

詳しくは 下記URLから 国税庁ホームページを参照ください。 https://www.nta.go.jp/taxes/shiraberu/taxanswer/saigai/8001.htm