消費税の申告 期間を短くした方が良いとき

運営:佐治税理士事務所お問い合わせはこちら

消費税の申告 期間を短くした方が良いとき

2020年3月29日

消費税は、通常1年間で計算し、申告します。

しかし、届出を提出すると、

3ヶ月ごとや

1ヶ月ごとに

消費税を計算して、申告することもできます。

これは、勝手に納付書が送ってくる、「予定納税」とは別の規定で、自ら進んで短い期間で消費税を申告するものです。

そのため、見込み額ではなく、決算の時と同様に正しく計算申告する必要があります。

そんな面倒なこと、なぜ選ぶのでしょう??

短い期間で申告する理由1

ズバリ!!還付を受けるためです。

業種で言うならば「輸出業者」

輸出業者が還付されるのは何故?

輸出業者は、商品等を仕入れる時、経費を支払う時、商品代など(課税されるものに限る)に消費税を上乗せして支払いを行います。

しかし、輸出は海外に対するもののため、消費税をもらう(預かる)ことができません。

もしそのままにすると、商品を消費していないのに、最終消費者のように消費税を負担するに側になってしまいます。

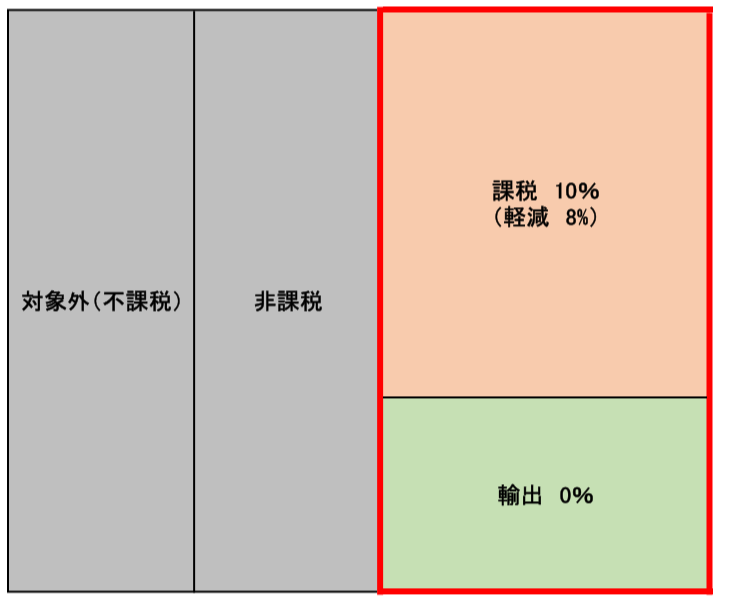

そのため、輸出売上高は「課税売上0%」と規定されます。

余談ですが、輸出売上が非課税とされてしまうと、商品仕入は「非課税対応仕入」になってしまい、輸出業者は永遠に消費税の一部または全部を負担することになってしまいます。

還付される計算のシステム

2,000円の商品を3,000円で販売するとしましょう。

国内取引

国内での販売であれば、それぞれ仕入れるときにも、販売するときにも消費税がかかります。

便宜上、どちらも10%と仮定しましょう。

| 取引金額 | 消費税額 | |

| 売上金額 | 3,000円 | 300円 |

| 仕入金額 | 2,000円 | 200円 |

| 差額 | 1,000円 | 100円 |

業者は商品を消費していないので、差額の100円を国に消費税として納付します。

なお、3,000円は小売り価格で消費者の方が購入したのであれば、300円すべてを消費者の方が支払います。

そのうち、100円をこの業者は預かっただけなのです。

輸出取引

では、商品が輸出されて海外で販売されたらどうなるでしょう?

もちろん、日本以外で販売された商品に、日本の消費税はかかりません。

| 取引金額 | 消費税額 | |

| 売上金額 | 3,000円 | 0円 |

| 仕入金額 | 2,000円 | 200円 |

| 差額 | 1,000円 | ▲200円 |

この場合、業者は仕入れるときに立て替えた消費税を戻してもらえます。

そうしなければ、仕入れるときの消費税200円を損してしまい、国内業者と輸出業者では利益が200円違ってしまいます。

より早く還付してもらう期間短縮

輸入業者の方が還付してもらえるシステムは分かりましたね。

では、なぜ期間を短縮するのかもお分かりでしょう。

1年間、ずっと仕入業者などへ消費税を預け続けるのと、3ヶ月ごと、1ヶ月ごとと短い期間で区切って還付してもらうのとでは、資金繰りが変わってきます。

短い期間で申告する理由2

簡易課税などの事前提出が必要な届出について提出が間に合わなかったときに、この規定が威力を発揮します。

届出書を早く出したいとき

消費税の届出書はたくさんあります。

そのなかでも、「簡易課税」「課税事業者選択」そしてこの「期間短縮」の規定は、その年(事業年度)開始の日の前日までに提出する必要があります。

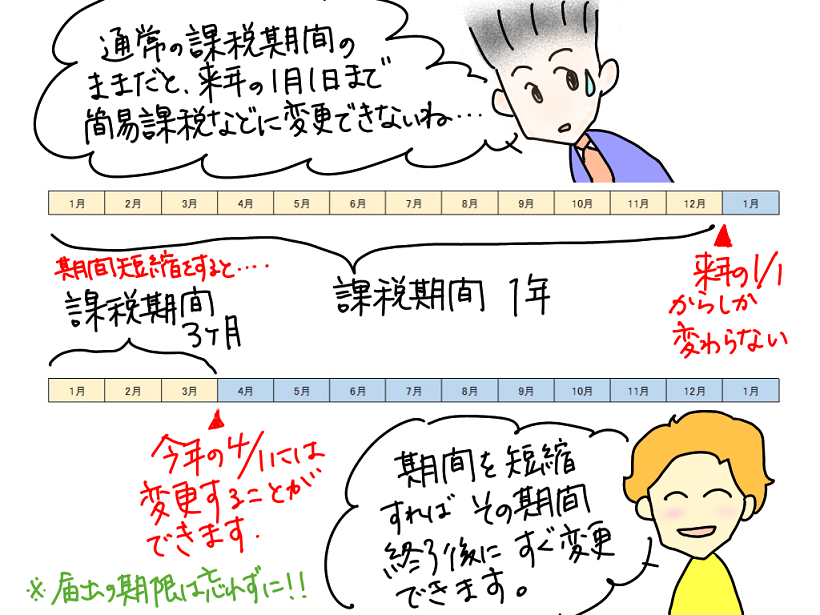

通常の課税期間の場合、届出を出し忘れると1年間待たなければなりませんが、上記の図のように、短縮の届出を提出すると、その期間待つのみです。

図の例では3ヶ月間に短縮していますので、4月1日から簡易課税などの適用を開始することができます。

もちろん、3月31日までに必ず出したかった届出書を提出して下さい。

短縮のデメリットも考えて・・・

上記の場合において、もちろん1ヶ月の期間短縮を届出ることも可能です。

しかし、毎月消費税の申告を、決算の時のようにきちんと正確に行わないとならないため、とても大変ですね!

業務の状況や節税される税額などを、よく考えて短縮期間は選びましょう!!

期間短縮の届出書

では、具体的に届出書を見てみましょう。

消費税の届出書の多くは特徴があります。

・事前提出(前の年又は事業年度に提出しておかなければなりません)

・2年継続適用(2年間は、届出の方法で計算等をしなければなりません)

この届出も例外なく、上記の2つの条件がもれなくついてきます。

そのため、短縮したい年(事業年度)の前日までに、必ず届出を提出し、2年間、短い期間で申告しつづける覚悟を決めましょう(笑)

ところで、届出書は、このような感じです。