知っておきたい!! 法人成りのタイミング

運営:佐治鷲津税理士法人お問い合わせはこちら

知っておきたい!! 法人成りのタイミング

2020年3月22日

個人事業をしていると、そろそろ法人にしたいなぁ・・・という時期がやってきます。

または、法人にしたらどうなるのだろう?・・・という疑問が生じたりもします。

今回は、そのような個人事業者の方が法人成りするタイミングについて、見てみましょう!

税負担の比較

法人成りを考える上で、やはり気になるのが税金の増減です。

では、商売の利益が700万円ある方について、どのような税金があるのか?

個人と法人のケースを、それぞれ見てみましょう。

個人の税金

所得税

事業所得等に対する所得税は、累進課税による税率で計算しますので、ご自分の所得金額により税率が異なります。

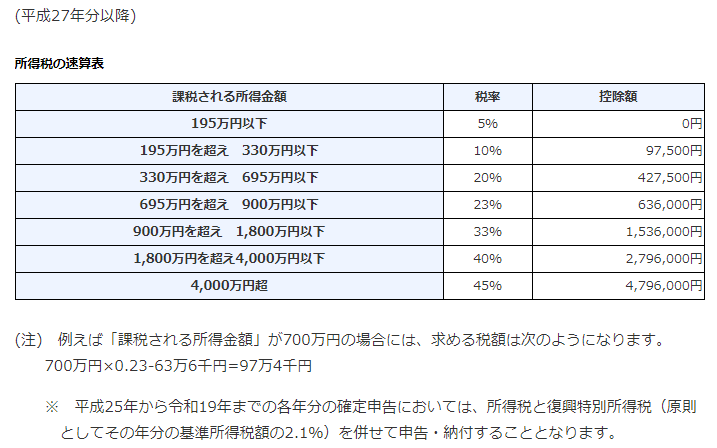

国税庁ホームページより

700万円の所得税率は23%、控除額は636,000円のため、計算式は以下のとおりです。

700万円×23%-636,000円=974,000円

所得税の割合( 974,000円÷700万円 )は、13.9%になりますね。

住民税

住民税の税率は一律に10%です。

自分で計算して納付することはありません。

住民税は年末調整や確定申告が終わった後、その所得を基に計算され、前年分を1年遅れで納税していきます。

納付書は事業者の場合、6月ごろに自宅に届き、6月・8月・10月・翌年1月の4回に分けて納付します。

700万円 ✕ 10% = 700,000円

事業税

所得が290万円を超えると、個人事業税の納税も必要になります。

こちらも自分で計算して納付することはありません。

確定申告が終わって5ヶ月後・・・納税について忘れている8月頃、通知書が届きます!!

8月と11月の2回に分けて納付します。

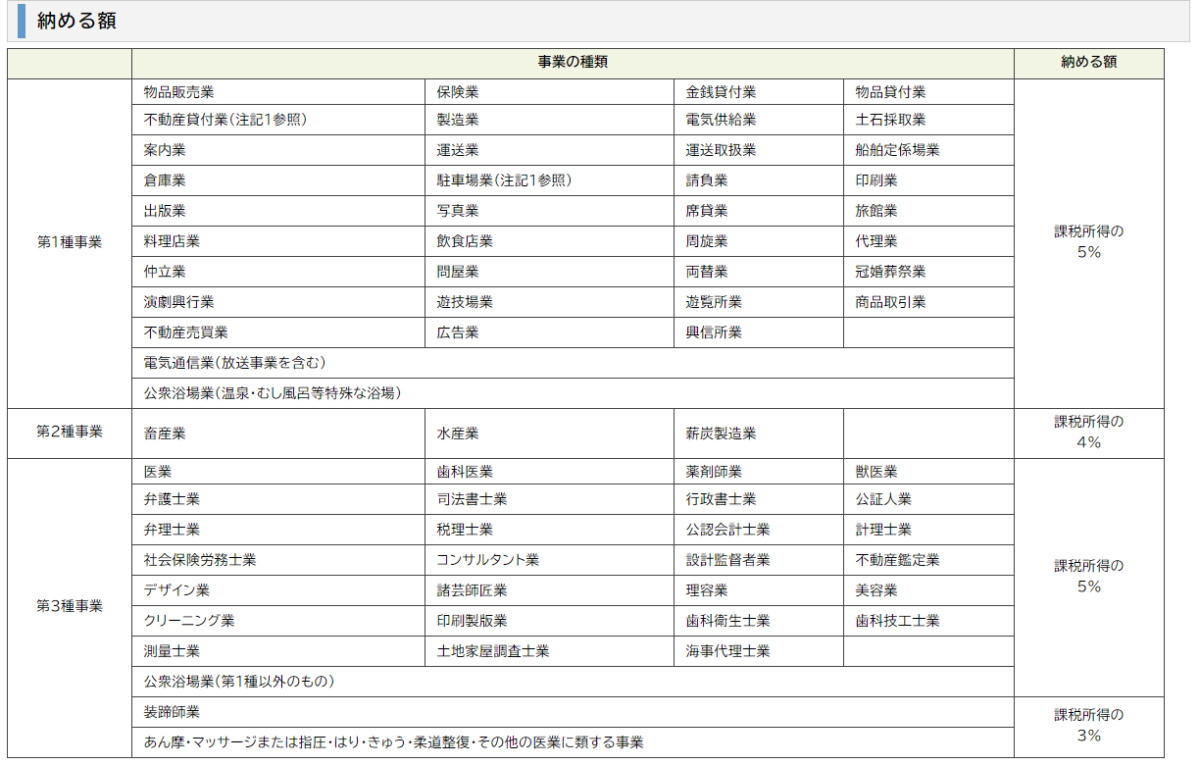

事業税は業種によって税率が決められていますので、ご自分の職種と税率を確認しましょう。

福岡県の個人事業税のページを参照しています。不動産業や医業の方は更に注意点がありますので、サイトをご確認ください。

今回は一番一般的な税率5%を使って計算しました。

(700万-290万)×5%=205,000円

事業税の割合( 205,000円÷700万円 )は、2.9%になりますね。

税額の合計

税額の合計は、974,000円+700,000円+205,000円= 1,879,000円

税率合計は、13.9+10+2.9=26.8%

法人の税金

では、同じように利益が700万円の法人はどうなるでしょう?

資本金が1,000万円以下の普通法人(協同組合や医療法人などの特殊法人でない)の場合を計算してみましょう。

法人税等の額

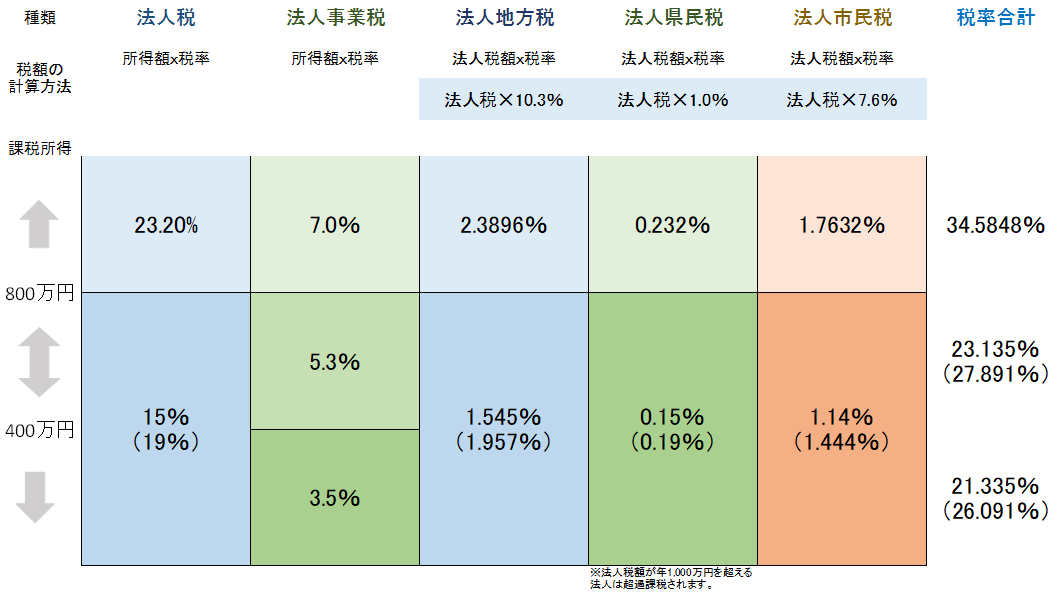

2020年9月決算(2019年10月以後に開始した事業年度)より税率が少し変わります。

今からの設立を前提に、新しい税率を使って計算してみましょう。

こちらの図の細かい説明は、別のブログを書いていますので、そちらをご参照下さい。

税額の計算

所得700万円を、税率が変わる区分に分けて計算します。

()カッコ内の税率は、過去3年間の利益平均額が15憶円超の法人用のため、過去のない法人成りのケースでは使用しません。

| 所得区分 | 計算式 | 金額 |

| 400万円以下 | 400万円×21.335% | 853,400円 |

| 400万円超 ~ 800万円以下 | (700万円-400万円)×23.135% | 694.050円 |

| 800万円超 | なし | 0円 |

| 合 計 | 1,547,450円 |

税率合計は、

1,547,450円 ÷ 700万円 ≒ 22.11%

となりました。(端数処理を考慮していません)

比較の結果

上記の方法と条件で計算した所得税と法人税の税率を表にしてみました。

| 所得金額 | 所得税の税率 (事業所得等) | 法人税の税率 |

| 400万円 | 20.69% | 21.34% |

| 500万円 | 23.55% | 21.70% |

| 600万円 | 25.46% | 21.94% |

| 700万円 | 26.84% | 22.11% |

| 800万円 | 28.24% | 22.24% |

| 900万円 | 29.32% | 23.61% |

| 1,000万円 | 31.19% | 24.70% |

以外と低い所得から、法人にした方が税率が低くなることが分かります。

税率のみで見ると、 法人成りの目安は年間利益400万から500万くらいですね・・・

しかし、これは大まかなシミュレーションで、ご自分でも出来ますが、個人・法人の有利比較は税額のみではできません。

別の前提として、法人と個人では社会的な信用や社会保険など、他にもいろいろな要素を比較しながら行います。

また、自分がもらう役員報酬には、また所得税がかかりますので、ぐるぐる試算をする必要があります!

法人化のメリット

①役員報酬

給与所得控除が最低65万円から195万円あります(令和2年現在の法令)。

そのため、役員報酬によりもらう給与から引く給与所得控除の分は確実に節税になります。

②将来の役員退職金

個人では、自分が自分へ支払う退職金などあり得ないのですが、退職金が法人から受給できます。

(小規模企業共済の掛け金は退職金となります)

退職金は退職所得控除及び所得税の計算では2分の1課税の分離課税で優遇されています。

また、法人では退職金用の資金を共済や保険を使って貯蓄することもできます。

所得税をはらってもらった給与を貯金するより、ずっと効率よく貯まります。

貯金の利息より、節税額がずっと上回りますよ!

③法人の経費

出張旅費の一定額の「日当」・・・個人ではありえないものですが、法人では経費として認められ一定の金額までは個人の所得にもなりません。

法人で取得する固定資産は全て減価償却(又は経費)で損金となります。個人では事業に直接必要な物しか経費になりません。

例えば個人では車両を使用した場合減価償却費は事業使用部分と家事使用部分に按分が必要ですが、法人では全て会社の営業のために使用したことになります。

④赤字は9年間繰り越せる(青色申告)・・・・個人では(青色申告で)3年です。

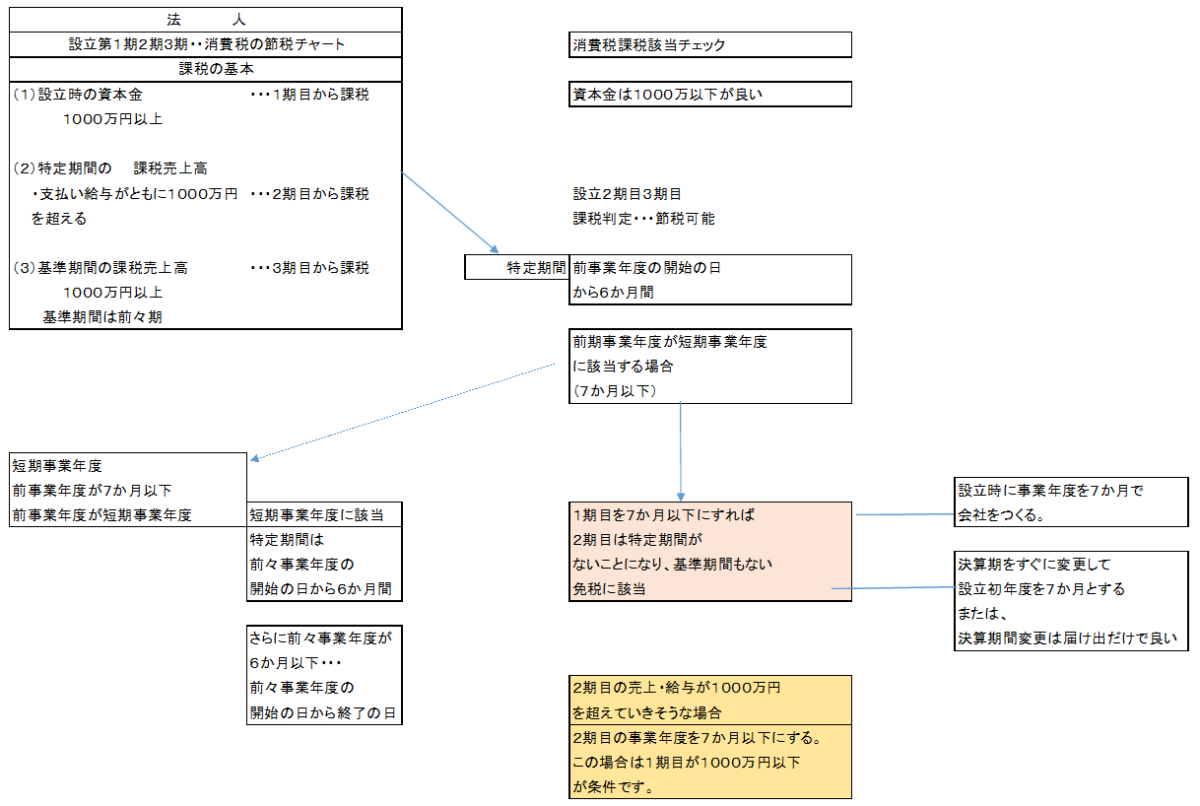

⑤消費税が原則設立後2年間はない

資本金1000万円以下の法人で原則的な場合です。

詳しくは次の章をご確認ください。

⑥融資が受けやすい

⑦補助金・助成金などの制度が、より多く利用できる

⑧株主有限責任となる

⑨従業員の募集がやりやすくなる

⑩社会的信用力が増す

⑪M&Aがやりやすくなる

⑫事業の承継がスム-ズになる、相続税法・贈与税法の事業承継税制制度適用できる

(個人の事業承継税制もあります、少々煩雑です)

法人化のデメリット

①交際費現在の法令では年間800万までしか経費として認められていない(中小企業)

②設立費用がかかる。

③赤字でも、年間最低7万円程度の均等割り(基本料金のようなもの)住民税がかかる。

④社会保険が原則強制加入となる。

⑤決算作成・税務申告が煩雑。

⑥株式会社の場合一定の期間で役員の就任登記が必要となります。

法人組織について

合同会社・株式会社など設立できる法人組織の形があります。

比較的簡単で安価なのは合同会社です。

税務申告上は、株式会社も合同会社もほぼ同じですが、社会的な信用から株式会社を選ぶ方も多いでしょう。

当事務所では会社設立についてご相談をお受け致しております。

お気軽にお問い合わせください。

法人化の際に気をつけること

(設立時の消費税の課税で損をしないために)

消費税の設立年度後、通常は2年間は免税なのですが、下記の図表の様に気を付ける点を解説しています。

少々煩雑な規定になっています。課税庁が消費税の課税について年年改正を重ねてきた結果かなり複雑な規定になっています。

このように、計算が少々複雑なため、当事務所にご相談ください。

もしくは、消費税の課税要件について詳しく説明している、以下のブログも参照ください。