副業を始めたら・・・その所得は何所得?

運営:佐治鷲津税理士法人お問い合わせはこちら

副業を始めたら・・・その所得は何所得?

2020年1月3日

近年は政府が副業を後押しすると共に、多くの企業がそれを解禁としました。今では多くの方が副業をされています。

そのため、多くのサラリーマンの方が確定申告をしなければならなくなりました。また、扶養親族の所得を計算する場合に、ご家族の所得を把握する場合も、この副業を考慮しなければなりません。

この章では、最近人気がある副業をピックアップし、それらがどの所得に該当しそうかを説明いたします。

まず、確定申告はどんなもの?

確定申告は、あなた個人がその年にいくら儲けたかを、あなたの全ての所得を合計して、税金を計算する手続きです。

そのため、例えば、サラリーマンで不動産を所有し、株を運用しながら、アフェリエイトをしているなどという場合は、給与と不動産・株・アフェリエイトの利益を全て計算し、合計して税金を計算します。(ざっくりとした説明ですが)

この壮大な計算の1歩は、あなたの収入を分類し、それぞれの利益を計算するところから始まります。

1.労働の副業・ ネット上の副業

労働の副業は、基本その会社や現場に出勤して働くケースです。

しかし、最近はインターネットを利用してテレワークで収入を得る人も増えているようです。

調べてみると、色々な副業がありますね。

職種の例

労働の副業

交通量調査・治験・覆面調査・イベントスタッフ・相談サービス・通訳、翻訳・講師・コールセンター など

ネット上の副業

YouTube・ポイントサイト・Googleアドセンス・アフェリエイト・アンケートモニター・データ入力・ライティング・ネットオークション・スタンプやアプリの製作販売 など

何となく分けてみましたが区分は曖昧ですし、この分類よりも、以下のどの所得に入るか?の方が所得税の計算をする場合には大切です。

ただし、所得の分類はあくまでも参考です。

なぜなら、あなたが受ける金額について、アルバイトとして給与扱いしているのか?外部委託として外注扱いしているのか?というのは、それを支払う会社とあなたとの間での契約で決めていることだからです。

そのため、契約時に待遇等を確認すると共に、収入を受領する際にはきちんと明細書をもらうようにしましょう。

所得の種類と処理方法

①複数の会社へ所属して、それぞれ給与をもらう

→給与所得

「給与所得」とは、使用者の指揮・監督のもとに一定時間拘束を受け、人的労力により課せられた業務に 就く場合に、その業務遂行の対価として当該業務に従事した者が受ける金品をいいます。

ちょっと言い回しが難しいですね・・・

雇用形態というと、少し分かり易いでしょうか・・・

別の判断基準として、入金時にもらう明細に「給与」という記載があるものです。

そして、年末には年末調整があり、その会社から「源泉徴収票」がもらえます。

また、正しい給与計算すると、2つ目以後の会社では金額が少なくても、給与の場合は「乙欄」という種類で源泉所得税を天引しなければなりません。

これは会社の義務で、この方法により天引きしなけば勤めている会社にペナルティーが課されることがありますので、きちんと副業であることを会社に申告しましょう。

2社以上から給与をもらうと確定申告が必要ですが、簡単な申告なため国税庁のe-taxシステムを使用したり、近くの無料相談会場などでの申告がお勧めです。

なお、本業の給与が高額でない場合は所得税が還付されることもよくあります。

又は納税が発生しないのであれば所得税の申告はしなくても問題ありません。

ただし、住民税の申告は必要です。(後章、「給与所得の特例」参照)

給与として多いものは、交通量調査・覆面調査・イベントスタッフ・コールセンターなど、もちろんコンビニなどで働く場合もこちらでしょう。

ただし、同じ給与でも、建設業などに多い日雇い(丙欄)の収入がある人は副業でなくても確定申告が必要です。

②報酬として収入を得る

→雑所得 (事業所得)

「報酬料金(謝金)」とは、使用者の直接の指揮・監督及び時間拘束を受けず、その者の自己裁量で仕事を する場合に、その仕事の成果としてその仕事をした者が受ける金品をいいます。

一般には、委託・外注などという言葉を使うことが多いですね。

あなたが請求書を発行するか、入金時にもらう明細が「報酬明細」などと記載されているでしょう。

正式なものは 「報酬、料金、契約金及び賞金の支払調書」 というものです。

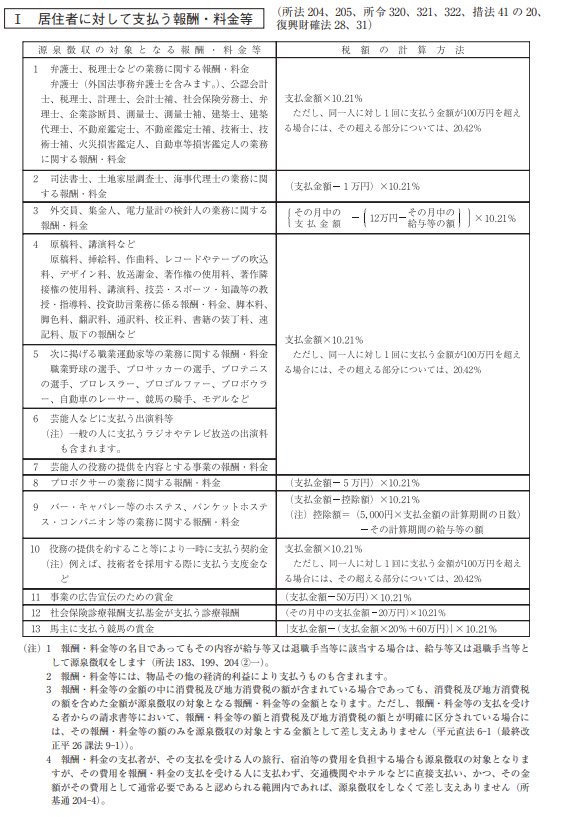

1割(一部2割) +復興税 の源泉所得税が差し引かれる業種もあります。

あなたの業種が、この源泉所得税が引かれる業種なのか?そうでないのか?を知っておくことも大切です。

特に請求書を発行する場合には、この源泉所得税をきちんと引いて請求しましょう。

少し見えづらいので、きちんとチェックしたい方は、国税庁ホームページを参照ください。

ネットの副業は、ほぼ報酬と思いますが、労働系でも講師・通訳、翻訳などは報酬となるものが多くあります。

隙間時間に趣味程度に行うものについては本来は雑所得、ある程度本格的に行っており収入もそこそこあるようでしたら事業所得となります。

最近多いクラウドソーシングもこちらに該当します。

なお、事業所得と雑所得について、もっと詳しい情報が知りたい方は「青色申告をするとお得ですか?」を参照ください。

2.投資の副業

これも副業ですが、あまりその意識はありませんね。

投資に関するものは「分離課税」に該当するものが多くあります。

「分離課税」とは、給与や不動産・事業など合算して所得(総合課税)を計算するものとは異なり、その所得を固有のものとして別個に計算する所得です。

利益が出ても一定の税率で所得税が課されるメリットもありますが、むしろ損をした時に他の所得から控除できないようにすることを目的としているように感じる所得です。

資産投資は、証券会社などの業者を通して取引するものがほとんどでしょう。そのため、年間取引について、その業者が集計したものを正月明けには郵送、またはダウンロードできるものが多いと思います。

経費の領収書や請求書も多くないため、市販のソフトなどを使用して上手に確定申告をするのが、お勧めです。

面倒くさい方や忙しい方は、税理士に依頼しても良いかもしれません・・・

種類別の処理方法

▶FX

→先物取引に係る雑所得等(分離課税 所得税15.315%+地方税5%)

所得金額 = 収入金額 - 必要経費

収入金額

その年の実現損益累計額(評価損益は未実現のため考慮しません)

各口座ごとの年間損益報告書を印刷すれば収入の書類は揃います。

必要経費

インターネット通信費・FXに関する書籍代や研修費その他、FX取引に必要な経費 などの合計額

きちんと請求書や領収書を保存しましょう。

損失が出た場合も、確定申告をすれば3年間は繰り越すことができ、翌年以降の利益と相殺できるため、きちんと申告した方が有利な場合も多いでしょう。

▶株式投資・投資信託

取引の形態により、申告方法が異なります。

- 一般口座 ⇒自分で税金を計算して確定申告します。

- 特定口座(源泉徴収なし)⇒証券会社が1年間の売買の損益を計算してくれますが、確定申告や納税は自分で行います。

- 特定口座(源泉徴収あり)⇒証券会社が売買損益を計算し、税金を源泉徴収して納めてくれています。

(1) 配当をもらった→配当所得

所得金額 = 収入金額 - 株式などを取得するための借入金の利子

その種類や金額に応じて、以下の方法から有利なものを選べる制度があります。

- 総合課税 給与などと一緒に合算した合計に税率(累進課税)を乗じて計算されます。

- 申告分離課税 あらかじめ所得税や地方税が源泉徴収されており、これで申告が完結しています。

- 申告不要 一定のものについては、「確定申告をしない」という選択ができます。

(2) 売買した利益 →譲渡所得等

「上場株式等」と「一般株式等」に種類が分かれ、それぞれ独立して申告分離課税で税額を計算します。

お互いの損益を相殺することも、他の所得と相殺することも原則できません。(上場株式等に係る配当所得については例外があります)

所得金額 = 総収入金額(譲渡価額)- 必要経費(取得費+委託手数料等)

▶仮想通貨

雑所得として総合課税されます。(事業的規模の場合を除く)

所得金額 = 売却・使用時の決済金額(時価) - 取得価額

2017年ころから取引が盛んになり一時は倍率200倍など高騰したビットコイン、その他のアルトコイン(ビットコイン以外をそう呼ぶようです)は世界に千種類以上あるといわれ、今でも新しいものが誕生し、又は消えていくものも多いようです。

もともとは「通貨」として誕生したのだと思うのですが、投資性が強くなったことにより、2017年12月に売買益については、雑所得として総合課税の対象となりました。

ビットコインについては、株式や為替取引をイメージすると分かり易いかもしれません。

持っている間に価値が上下しても何も損益は発生しません。

利益の確定や商品購入時に使用し、利益が実現化した時点でどれだけ利益(損失)が出たかを計算します。

他のアルトコインへの交換なども「売買」とされますので注意しましょう!

取得価額の計算

買った時の価額・・・ということになります。

一度しか購入したことがなければ簡単ですが、多くの取引をしている人は、どの分を決済又は使用したのか分かりませんので、下記の方法で取得価額を計算します。

移動平均法 ⇒ 決済・使用時ごとに取得価額の平均を計算して、その平均単価で計算する方法

総平均法 ⇒ 年間の平均額(期首に保有分も含む)で計算する方法

それぞれの方法によるエクセルの計算書が国税庁ホームページにありますので、必要な方はダウンロードしてご使用ください。

所得があるのに確定申告しなくてよい場合

未納所得税がないケース

そもそも、確定申告は税金を払うべき時にするものです。そのため納税がないケースは申告の義務はありません。

例えば、講師の報酬について所得が30万円あるけれども源泉所得税を3万円(復興税を考慮せず)支払っていたとします。

年間所得を計算すると、税率が5%であれば、講師料については1.5万円税金を多く支払っていますので納税過払いです。(未払所得税が0円の時も同様です)

このような場合、30万円を確定申告しなくても税金の未納がないので申告義務はありません。

(要に、国が損しなければよいということでしょう)

申告のメリット

しかし、投資関係の損失は他の所得と相殺できないものが多いため、救済措置?として損失を3年間繰り越せます。来年は儲かるかもしれませんので、確定申告しておくに越したことはありません。

ただし、確定申告をすることにより、税務以外の社会保障制度などに影響が出て来るケースもありますので、適用を受けている各種制度の受給条件などをご確認ください。

給与所得の特例

副業等の所得が僅少で、所得税の申告しなくてよいケースがあります。

なお、給与所得及び退職所得以外の所得の金額に、申告不要制度を適用した配当所得など、所得がないものとみなしたものについては所得を加算する必要はありません。

1か所からしか給与をもらっていない人

給与所得及び退職所得以外の所得の金額の合計額が20万円以下の人

2か所以上から給与をもらっている人

「主たる給与以外の給与の収入額」と「給与所得及び退職所得以外の所得の金額」の合計額が20万円以下の人

住民税との関係

この確定申告をしなくてよい場合に該当しても、下記の章のとおり住民税については申告が必要です。

住民税の申告が必要な人

住民税の申告が必要な人は、確定申告や年末調整をしておらず、以下の場合に該当している人です。

- 20万円以下の給与所得以外の所得がある人

- 配偶者控除を受けるために年間103万円以下に給与収入を抑えているが、年間98万円以上の給与収入がある人

- 退職などで年末調整をしていない給与所得者

- 課税・非課税証明が必要となる人

- 年金受給者の確定申告不要制度を利用した公的年金受給者のうち、年金以外の所得があった人

住民税の申告については、お住まいの各市町村のホームページなどをご確認ください。

なお、副業が会社にバレたくない方は

申告に対する知識は大切です!

今後、気を付けなければならないのは、マイナンバー制度の導入です。

企業が個人へ何等かの支払いを行った場合には、その明細にマイナンバーを付して国に提出する義務がありますので、自分で申告しなくても、証券会社・保険会社・一般企業などから、貴方への支払いの明細が提出されており、そこに矛盾(企業は支払ったのに個人は申告していない)が生じるかもしれないからです。

何か収入が生じたら・・・

まず、それが何に相当し、どのような処理が必要なのか?

そして確定申告が必要であれば、正しくより有利な方法を適用しながら、きちんと申告することが、あなたの大切な資産を守る一番の方法です。

ご自分で申告をチャレンジされる方は、こちらもご確認ください!