知っておきたい! 青色申告をするとお得ですか?

運営:佐治税理士事務所お問い合わせはこちら

知っておきたい! 青色申告をするとお得ですか?

2020年1月3日

新しい店舗をオープンしたり、事務所を構えて事業を始めたり、しっかり最初から商売をする意気込みで自分の仕事を始める人もいれば、趣味や知人からの依頼で副業を始めた人もいるでしょう。

そしたら税法上どういう取り扱いになるのやら?って疑問がでてきますよね・・・。

そういえば青色申告って何?・・・では、

青色申告ができる事業所得(似たようなものに雑所得ってものがあります)について、説明します。

え・・・?

なに不動産物件がたくさんあるんだけど・・・「青色申告・白色申告」のところでご説明いたします。

青色申告は以下のようにいろいろ条件があり、ややもすると少々面倒くさいとお思いの方もいらっしゃいますが、面倒くささより特典の方が勝る制度と思われます。

事業所得と雑所得の違い

さて、同じ仕事(業務)をしても税金の世界では・・・大雑把ですが

本業・・・・・事業所得

副業・・・・・雑所得

としています。(税法の表現は、すみません・・・こうではありません)

具体的に言うと

①雑所得は

(イ)個人の趣味的に行うインターネットの広告サイトで得た収入アフィリエイト・せどり・などの儲け。

(ロ)ビットコイン等による利益。不要品の売却収入。

(ハ)趣味で作成した木工品などハンドメイド作品の売却。

(ニ)個人的にお金を貸した利子収入。

(ホ)個人(作家以外)が受け取る原稿料。

(ホ)講演料など(事業として継続的に業務をしていない人が受け取るも)を受け取ったときの収入。

(ヘ)年金。

(ト)趣味で一口馬主になった人がもらう競馬賞金の分配額。

(ヘ)相当な金額の株主優待券。

(ト)税金を還付して受け取る還付加算金。

などが雑所得です。・・・なんとなくイメージできましたでしょうか。

②事業所得とは

前記しました業務のうち、年金や株主優待券などはあまり考えられませんが、商売になりそうな、いわゆる本格的な仕事としてやれそうな業務について、税務署に事業所得の事業開始届けを提出して「○○業を始めました」という書面を提出すると事業所得者になります。

逆に言うとどんな仕事でも届け出ができます。

具体的には、前記の「作家という仕事をします」という事業開始届が出ていれば著述業という事業所得者ということになるのですが、事業開始届が出ていなければ収入は雑所得となります。

セミナーなど講演を行う人も「○○について講演研修を行う業務」という事業開始届を提出して事業所得者になることができます。

なんとなく事業と雑所得の違いがお分かりいただけましたでしょうか?

青色申告・白色申告

では、よく耳にする青色申告・白色申告についてご説明いたします。

まずなぜ青・白って区別するの?

収支等の全ての取引記録を漏れなく帳簿に記載して損益を把握できる決算をもとに申告するのを青色申告・・・

そうでない申告が白色申告となります。

要するに、きちんと帳簿で管理して確定申告する人には、「ご褒美」的に青色申告という区分を作って、沢山の特典を付けてくれるのです。

青色申告をするためには

要件

青色申告をすることができる所得は、事業所得・不動産所得・山林所得です。

そして、以下のような条件をクリアすることが必要です。

- 複式簿記により帳簿をつける(10万円控除の場合は簡易帳簿でも可)

- 証憑類(領収証・請求書・その他)を保存する

- 税務署に青色申告によって確定申告をすることを申請する(承認申請といいます)

・・・一定の条件があります。

また、事業所得と不動産所得については、事業的規模で行う場合には、更に特典が増えます。

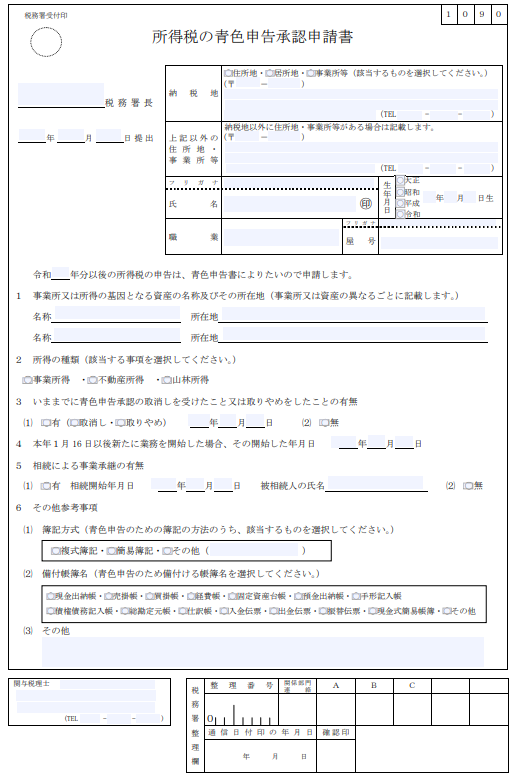

青色申告承認申請書

このようなフォーマットです。

提出をすると、たいていの場合は承認されます。

提出期限

青色申告書による申告をしようとする年の3月15日まで

その年の1月16日以後、新たに事業を開始したり不動産の貸付けをした場合には、その事業開始等の日(非居住者の場合には事業を国内において開始した日)から2月以内。

青色申告の良いところ

(イ)青色申告特別控除

事業的規模の場合(貸借対照表の提出も必要):控除額55万円(令和元年まで65万円)

上記以外(簡易帳簿・収支計算のみでOK) :控除額10万円

(ロ)親族を青色事業専従者として条件が満たされれば事業上、給与を支給することができます。

(ハ)赤字になっても青色欠損金として3年間(赤字が出た年の翌年以降3年間)赤字を繰り越せます。

(ニ)貸倒引当金の設定ができます。

(ホ)減価償却の特例が使えます。

特別償却・少額減価償却資産※の特例も適用されます。

※取得価額30万円未満の減価償却資産をその年度の経費にできるというもので、大変お得な制度です。

(ヘ)雇用拡大税制などの特例が使えます。

(ト)税務調査で更正処分を受けて、異議申立てをせず審査請求ができます。

いろいろな特典がありますが、特に(イ)の特別控除は領収書の必要がない経費のような役目を果たします。

55万円分の経費は大きいですね!

白色申告

青色申告以外の申告が白色申告です。ちなみに実務上の用語で・・・「白色」と言っています。

事業的規模について

青色申告のなかでも、特別控除ができる「事業的規模」とはどういうものをいうのでしょうか?

事業所得については、もともと「事業」ですので、反復継続して業務を行っていれば、たとえ赤字であっても事業と言えます。

判断が難しいのは、不動産所得・・・

賃貸不動産を一定規模保有しているんだけどという方、不動産所得の申告は青色申告できます。

こういう方について、「事業的規模の不動産収入」があるという判断は、どのように行うのでしょうか?

具体的に言いますと、

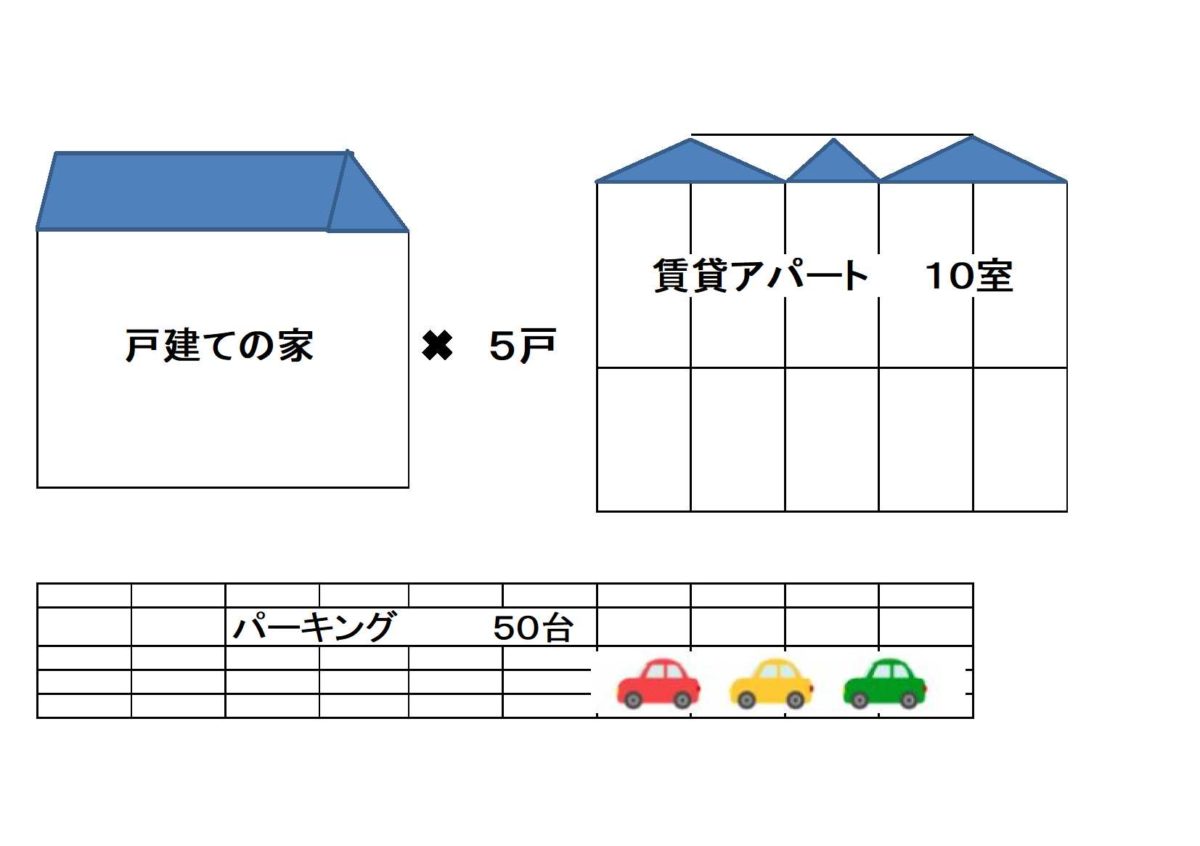

賃貸アパートの部屋数が10部屋以上

賃貸戸建てを5戸以上

貸していらっしゃる方は対象になります・・・・次をご覧ください。

では、もう少し詳しくご紹介します。

不動産所得のある方で、下図のような要件に該当しますと事業的規模になります、

青色申告で、より有利な申告ができます。

下図の数字(個数・部屋数・台数)の条件は国税庁のガイドラインでは概ね(おおむね)5戸・10部屋・50台という目安となっています。

事業的規模か否かによる相違点

不動産の貸付けが事業として行われている場合とそれ以外の場合の所得金額の計算上の相違点のうち主なものは次のとおりです。

- 賃貸用固定資産の取壊し、除却などの資産損失については、不動産の貸付けが事業として行われている場合は、その全額を必要経費に算入しますが、それ以外の場合は、その年分の資産損失を差し引く前の不動産所得の金額を限度として必要経費に算入されます。

- 賃貸料等の回収不能による貸倒損失については、不動産貸付けが事業として行われている場合は、回収不能となった年分の必要経費に算入しますが、それ以外の場合は、収入に計上した年分までさかのぼって、その回収不能に対応する所得がなかったものとして、所得金額の計算をやり直します。

- 青色申告の事業専従者給与又は白色申告の事業専従者控除については、不動産貸付けが事業として行われている場合は適用がありますが、それ以外の場合には適用がありません。

- 青色申告特別控除については、不動産貸付けが事業として行われている場合は、正規の簿記の原則による記帳をおこなうなどの一定の要件を満たすことにより最高55万円(令和元年分65万円)の控除を適用できますが、それ以外の場合の控除額は最高10万円となります。

少し専門的になりますが、事業的規模で不動産所得を計算する場合、資産損失、貸倒損失については、青色申告ではない白色申告でも認められています。

また、事業税(地方税・・・都道府県が課税)があり、事業的規模で不動産所得がある方は一定の金額以上について事業税が課税されるというデメリットもあります。