見直される所得税 令和2年 確定申告に関する3つの改正

運営:佐治税理士事務所お問い合わせはこちら

見直される所得税 令和2年 確定申告に関する3つの改正

2020年10月12日

早いもので、今年も残すところ2ヶ月半となりました。

だんだん年末の足音が聞こえてくると共に、私たちの業界では「年末調整」「確定申告」のシーズン到来に気が重~くなる毎日です。

「働き方改革」という言葉も既に板についてきましたが、今回の改正は働き方の多様化を踏まえ、フリーランスや副業など、さまざまな形式に対応するために行われた改正とも言えます。

改正の3本柱

今回は、給与や年末調整に関して以下の3つについて改正がありました。

- 基礎控除の見直し

- 給与所得控除等の見直し

- 所得金額調整控除の創設

年末調整や確定申告など所得税は令和2年から、住民税については令和3年から適用されます。

改正の概要

今回の改正は、一定の所得以下の方にとっては現状維持、高所得の方にとっては増税でしょう。

また、収入が給与のみで完結していた頃の年末調整は比較的に簡単な申告を会社で行ってもらえました。

しかし、収入の多様化によってサラリーマンでも副業をする方が増えたことによる税金の取り洩れを何とか防ごうと、「あの手・この手」を使って申告させようとしているように感じます。(筆者の主観ですが)

日本の税制は複雑ですが、更に面倒になってきたました!!

基礎控除の見直し

基礎控除の引上げ

所得税を計算する場合、大半の方がこの基礎控除といわれる控除を引くことができます。

外国人の方など、特別な方は「年末調整書き方 きちんと控除を取って沢山還付してもらおう!」のブログ、「基礎控除」をご参照ください。

長い間その控除額は38万円でした。

しかし、今回の改正で、この控除額が48万円に引き上げられました。

この控除は、ほとんどの方に適用できる控除ですので、引き上げられるとマイナー?な所得のみがある方にとって朗報です。

ただし、一定額以上の所得がある方については、控除額が減額されたり、もしくは0円になってしまいます。

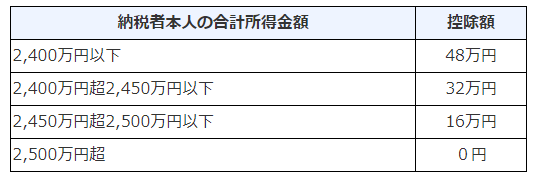

合計所得金額ごとの基礎控除額

国税庁ホームページより

昨年(令和元年)まで、所得に関係なく一律であった「基礎控除」ですが、(合計)所得金額が2,400万円を超えると、だんだん控除額が下がってきます。

そして、2,500万円を超えるとなくなってしまいますので、高額所得者の方へ対する第一のパンチです。

給与所得控除・公的年金等控除の見直し

所得が2,400万円以下であっても、単純に喜べるものでもありません。

はっきり言って、「改正」であって「減税」ではないため、帳尻合わせのような規定が沢山できました!!

サラリーマンの方や年金をもらわれている方については、その所得を計算する時に控除することができた「給与所得控除」や「公的年金等控除」が同じく10万円引き下げられます。

そうです。

ほとんどの方がプラスマイナス0円なので、何の得にもなりません!!

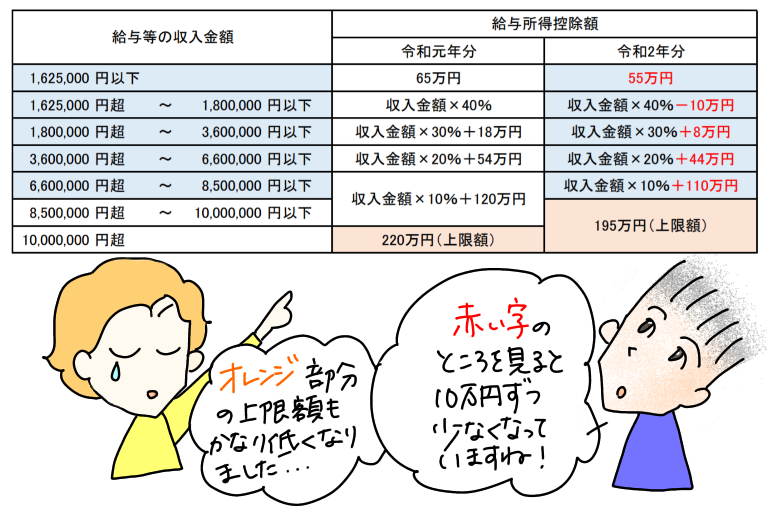

給与所得控除の引下げ

- 控除額が一律10万円引き下げられる

- 上限額が195万円に引き下げられる

具体的には下記の表のとおりです。

昨年分と比較してみましょう。

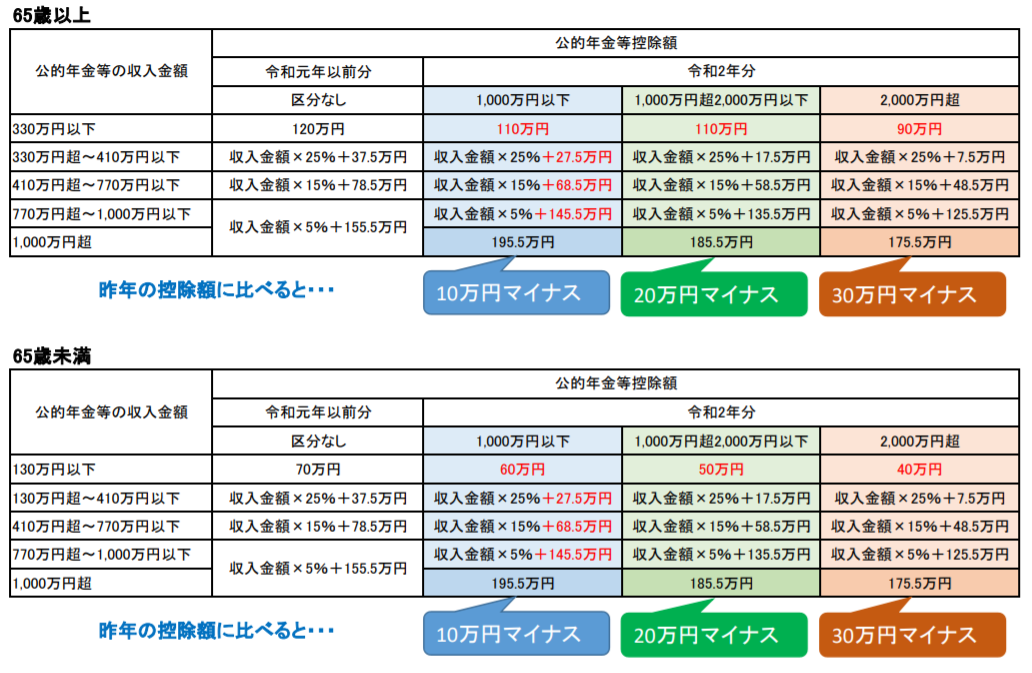

公的年金等控除の引下げ

- 控除額が一律10万円引き下げられる

- 公的年金等以外の所得の合計額が1,000万円超の場合はプラス10万円~20万円引き下げられる

こちらも表を見てみましょう。

とても複雑になりましたね・・・

年金をもらいながら働いている方で、収入が高い人は税金を多めに払って下さいね!

ということですね。

どちらの引き下げも、高額所得者の方は第二のパンチかも!!

所得金額調整控除の創設

上記で見たとおり、給与等の収入金額が850万円を超えると税金が高くなります。

しかし、高収入の方でも、その環境はさまざまです。

子育てや介護をされている方は考慮すべきではないかという観点から、この規定が設けられました。

対象者

給与等の収入金額が850万円超

かつ

下のいずれか要件に該当する場合

- 納税者本人が特別障害者である

- 23歳未満の扶養親族がいる

- 特別障害者である同一生計配偶者又は扶養親族がいる

調整額(控除額)

( 給与等の収入金額※ - 850万円 ) ✕ 10%

※1,000万円を超える場合は、1,000万円

年末調整で調整する場合

年末調整の際に、判定で使う「給与等」の金額は、年末調整を行う会社(甲欄、扶養控除申告書を提出する会社)の給与等の金額みで計算します。

ただし、2か所以上給与がある方については確定申告が必要です。

そして、確定申告の際には他の会社からもらう給与等を全て合計した金額で判定します。

年末調整 実務への影響

上記の3つが一般的な方に影響する内容ですが、その他にも「ひとり親控除及び寡婦(寡夫)控除」などの改正が行われました。

各種控除について、昨年の年末調整関係のブログを更新中です。

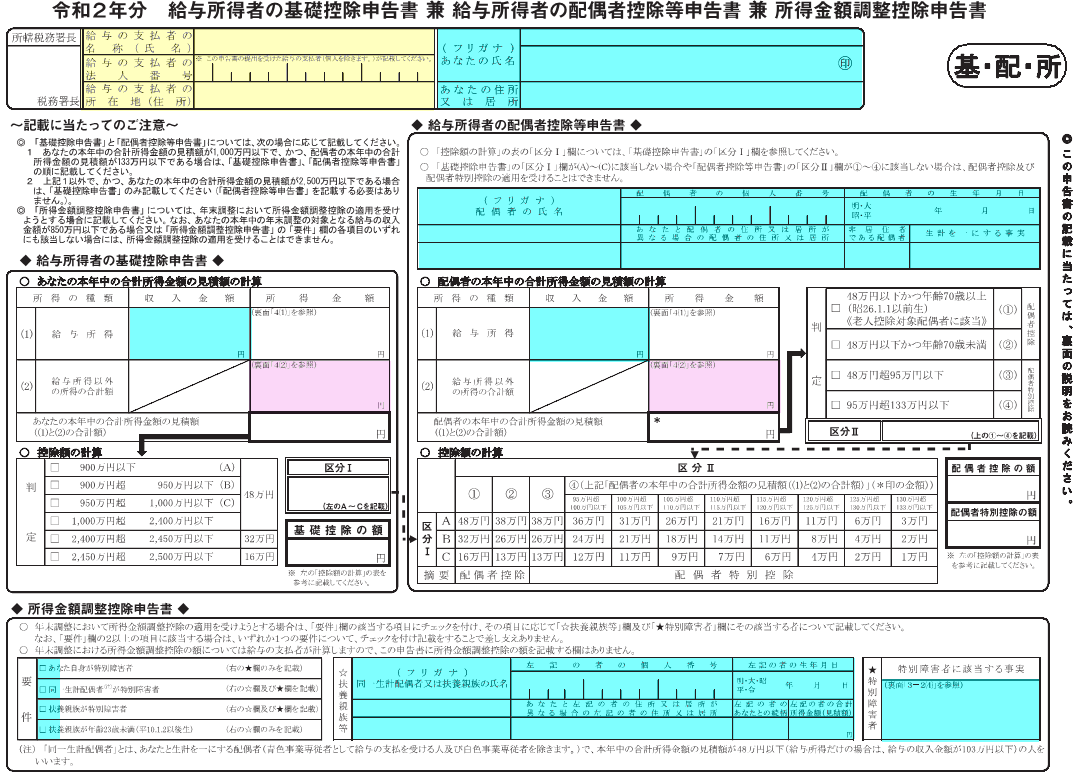

新しく加わった様式

今回の改正に関する記載が必要なため、

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という長~い名前の申告書が送られてきます。

以前から、真ん中の「給与所得者の配偶者控除等申告書」がありましたが、これに前と後がくっついたようなイメージです。

では、申告書を見てみましょう!

印字が小さくて、オーバー50歳の私には読むのさえ辛い申告書です。

年末調整を会計事務所などへ依頼している方は、黄色い部分は会社が、青とピンクの部分は従業員さんが記載されると、他の部分は計算してもらえると思います。

しかし・・・

ピンクの部分は、不動産や株、その他副業などをしている人が書くべき部分なのですが、その年が終わっていない段階での記載が求められますので、計算するのが大変ですね・・・