年末調整 書類の書き方 取れる控除がないか確認しよう!

運営:佐治鷲津税理士法人お問い合わせはこちら

年末調整 書類の書き方 取れる控除がないか確認しよう!

2019年11月6日

2024年10月18日更新

保険会社から「控除証明書」なるものが続々と送られてきて、気づくと年末まで、あと2ヶ月・・・

還付金をもらうのは嬉しいけれど、年末調整の資料を書くのは面倒くさい、というか実はよく分からず書いていたりしませんか?

「年末調整のしおり」を読んで理解するのが辛い方にとっては、きっとお役に立ちますよ。

今まで、年末調整の資料をなんとなく書いていた方・・・

でも、特別(田舎の両親へ仕送りしてるとか)な事情がある方は、もっと控除できるものがあるかもしれません。

今年は、該当する控除は全て網羅されているか?チェックしてみましょう!

年末調整とは、

皆さん、年末調整が何だかご存知ですか?

サラリーマンの確定申告と言われています。

会社で働いている方の特典として自分で申告しなくても、会社が代わりに1年間の正しい税金を計算し直して、毎月お給料から仮に引かれている所得税を精算してくれる。サラリーマンにとって、ありがた~い制度なのです。

そのため、自分で記載する申告書・添付資料の責任は、提出する皆さんにあります。

(会社にも年末調整の義務がありますが、あなたの家族については、あなたがきちんと申告しないと会社は全然分かりません)

知らなかった・・・は通用しないので、きちんと理解して記載しましょう!

そして、経理のお姉さんにとっては地獄の季節!!

しっかり正しい申告書を作成して、期限までの提出に、ご協力下さいね。

給与の税金の計算方法

ところで、給料の税金ってどうやって計算されているのでしょう?皆さんは、お給料全体にそのまま税金がかかっていると思われていませんか?

よく、「商売をされている方は領収書とかで経費が引かれるから得だね!」なんて言葉を聞くことがあります。でも、実は給料も経費みたいなものが引けて、以外とお得な計算がされています。それも、領収書などいりません。

なので、「給与の収入」と「給与の所得」は違うのです。

この考え方は、「配偶者控除」「扶養控除」「配偶者特別控除」を考えるときに必要な知識となります。

よく、給料が103万円までは扶養に入れるなんて言いますよね!でも、扶養控除等の適用要件は「所得が48万円」なのです。なんか金額違いますよね!

給料の計算システムが知りたい方は、以下のサイトで確かめてみて下さい。

基本情報の書き方

年末調整をしてもらうために会社へ提出する書類は下記の3つです。たくさん書くところがあるので、 架空の家族を題材に 書き方を確認してみましょう。

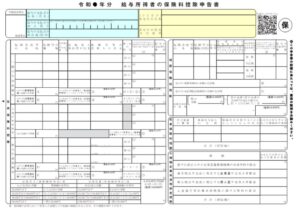

・給与所得者の扶養控除等(異動)申告書

・給与所得者の保険料控除申告書

・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

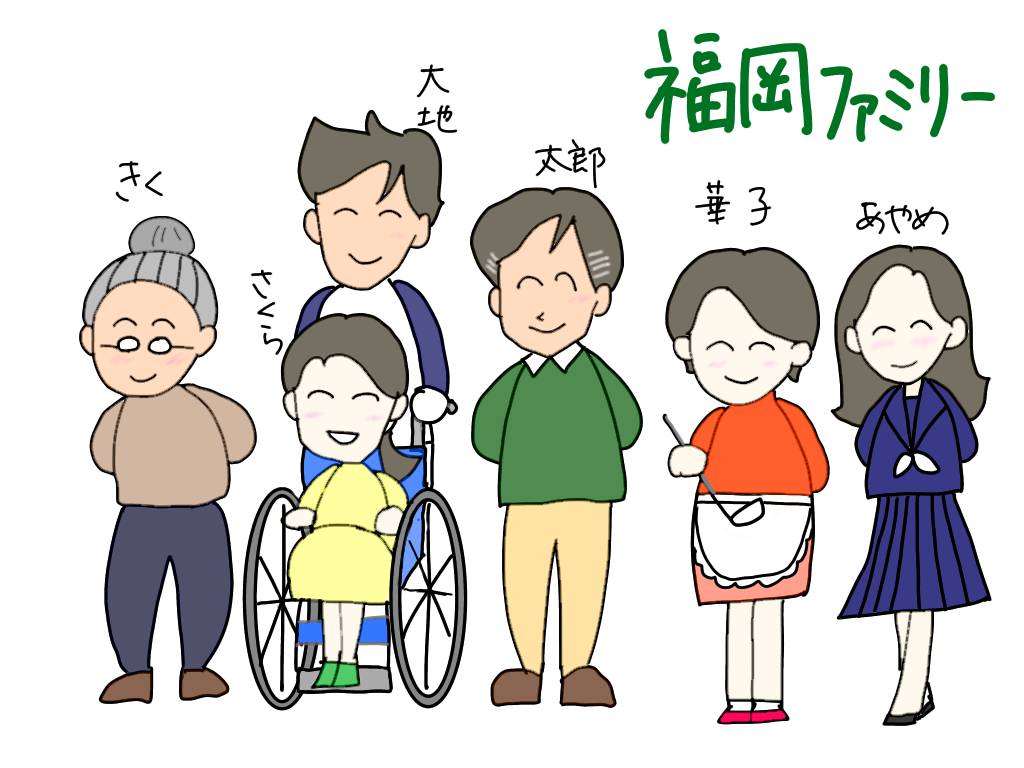

福岡市に在住の「福岡家」、父太郎は株式会社ブログに役員として勤務しています。

給料は毎月50万円。

家族5人でいっしょに暮していて、実家にお母さんがいます。

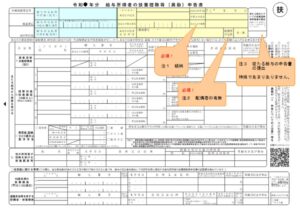

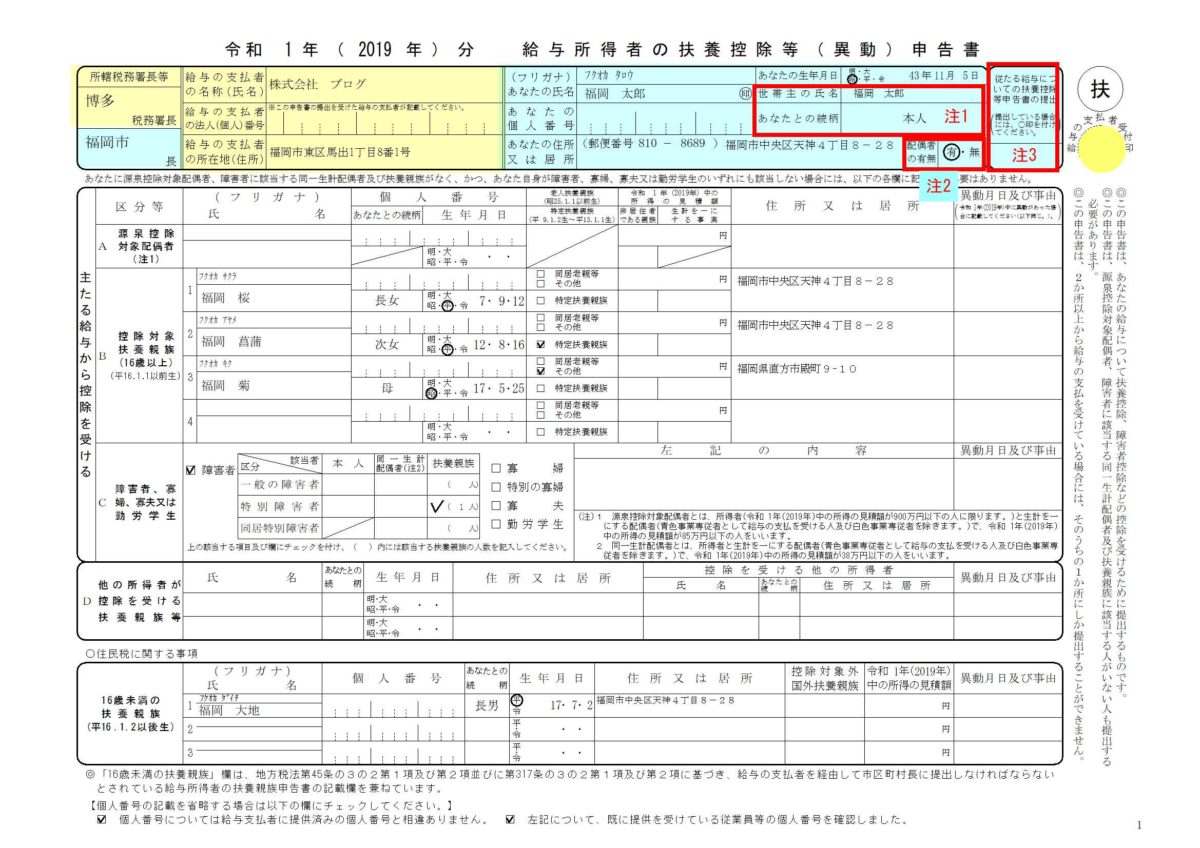

まずは、申告をする太郎さんの住所や氏名などの基本情報を各申告書に記載します。青の部分は会社の情報ですので、黄色の部分を記載すれば事足ります。(会社の方は青の部分を記載して下さいね)

具体的な記載例を見てみましょう!

給与所得者の扶養控除等(移動)申告書

「まるふ」と呼ばれる申告書で、主に家族構成を記載します。

家族についての控除は、ほとんどこの申告書の記載事項から計算されます。

独身の方も、この黄色部分のみを記載して提出しなければなりません。

控除できそうな項目がある場合には、下記の「図解:配偶者控除・配偶者特別控除の書き方」、「図解:扶養控除・障害者控除・寡婦(ひとり親)控除・勤労学生控除」を見ながら申告書をご記載ください。

なお、この申告書は2か所以上の会社に勤めている方は、主体となる会社1社にしか提出することができません。

本当はその年の初勤務の日に書くのが正式なため、令和7年分をもらったという人も多いのではないでしょうか?それは、年末に税務署が来年分を送ってくるからです。

そこのところは、あまり気にせずに記載してみましょう!

注1と2は記載を忘れている方が多い項目です。

所得税にはあまり関係しませんが、住民税に影響があるためきちんと記載をお願い致します。

注3は非常に珍しいケースで、1社にお勤めの方は見なくてよい事項です。

注1 世帯主と続柄

所得税はその人のその年の所得について純粋に税率を乗じて計算しますが、住民税や国民健康保険など、所得を基準に計算されるものの中には、電気代などにある「基本料金的な金額」があります。

その中に「世帯」についてかかる税金(基本料金)があったりするので、記載が必要です。(太郎さんと華子さんが別所帯に間違われると、基本料金が2倍かかる可能性がありますので、きちんと記載しましょう)

注2 配偶者の有無

太郎さんは華子さんという奥さんがいます。少し下の欄の「控除対象配偶者」の欄は、華子さんの所得が38万円を超えているので記載しませんが、この配偶者の有無は単純に「配偶者がいる」という意味ですので、「有」に〇が付きます。

注3 従たる給与についての扶養控除申告書の提出

太郎さんの「家族の所得控除」が「株式会社ブログの給与所得」から引き切れず、かつ太郎さんが別の会社にも勤務(給与の場合のみ)している場合には、その別の会社へ2枚目の「まるふ」を提出し、残っている人的控除を引いてもらうことが出来ます。

その場合には、株式会社ブログの「まるふ」のこの欄に〇印を記載し、もう1つの会社へは「従たるまるふ」を提出します。

出会ったことがないレアケースなため深追いはしませんが、該当するか気になる方は下記のページをご確認ください。https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_07.htm (国税庁ホームページより)

なお、このような手続きをしなくても、2か所で給与をもらわれている方は、原則、確定申告が必要です。そして、その確定申告をすることにより、1か所では引き切れなかった控除を精算することができます。

給与所得者の保険料控除申告書

記載内容については順次ご説明します。まずは黄色の部分の記載をお願いします。

ただし、佐治税理士事務所に年調をご依頼いただいている方は控除証明書を扶養控除申告書に付けて提出いただければ、こちらで保険料の申告書を作成いたします。(記載の必要はございません)

下記の「図解:社会保険・小規模企業共済料控除の書き方」や「図解:生命保険・地震保険の書き方」を見ながら、必要な資料の確認や申告書への記載方法を確認して下さい。

令和6年分ガイドから見られている方は、ガイドに別途リンクを貼っていますので、そちらを利用することも出来ます。

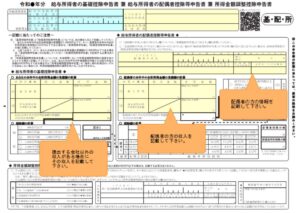

給与所得者の「基礎控除」「配偶者控除等」「所得金額調整控除」申告書(一部名称省略)

今年は、これに定額減税の記載欄が追加されています!

とても難しい申告書だと思います・・・

「所得とは?」ということが分からないと書けない部分があります。

しかし、会計事務所に年末調整を依頼されている会社については、その会社以外の所得について正しく記載されなくても(所得が分からなくても)どのような収入がいくらあるのかを担当者に伝えていただければ何とかなります。

サラリーマンの方で、その会社の給与以外の収入がない方は、配偶者の方の所得をきちんと記載いただければ、ご自分の所得については、会社の給与計算で分かるため、そんなに心配することでもありません。

「令和6年分年末調整ガイド」にある動画を参考に記載されて下さい。

(詳しい記載方法が国税庁から10月下旬に発表されるため、現在まだ動画は未作成です。しばしお待ちくださいませ!)

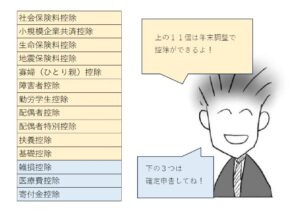

給与から引かれる控除の種類

お給料の所得と基本情報の記載が分かったら、今度は、そこから引けるものについて見ていきましょう!

以下のような控除があります。

これら14の控除を総称して「所得控除」といいます。

税金を計算する前の「所得」というものから引けます。

その他に、年末調整の時に引いてもらえるものに「住宅借入金」の控除もありますね。この住宅借入金の控除は、所得ではなく、その所得に税率をかけて計算した「税額」から引ける「税額控除」といわれるものになります。最終的に支払う税金から直接引けるので、かなり節税されます。

住宅をローンで購入したら、この「住宅借入金」の控除をするため、1年目は必ず確定申告が必要です。

しかし、2年目からは、税務署から届く「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金にかかる借入金の年末残高等証明書」を会社へ提出すれば、会社が年末調整をする際に税額控除も引いて計算をしてくれます。

保険に対する控除の種類

では、具体的に、所得控除を個別に見ていきましょう!

社会保険料控除・ 小規模企業共済等掛金控除

太郎さんは会社で社会保険に加入しており給料から保険料が差引かれています。

ほとんどの方が同じではないでしょうか?

しかし、国民健康保険や国民年金、扶養親族の社会保険料、他にも追加で加入できる保険があり、それらの支払保険料を全額控除することができます。また、小規模企業共済等など社会保険と同様に全額を所得から控除できる制度が3つあります。

太郎さんは、国民年金基金と菊さんの介護保険を支払ったので、それぞれ決められた記載場所に金額を記入し、証明書を添付しています。

また、会社の役員のため小規模企業共済に加入することができましたので、右下の枠の該当箇所に記載しましょう。

この共済は節税効果があり、特に所得税が高い方へお進めの制度です。

くわしい記載方法は、こちらのサイトへ ↓

生命保険料控除・地震保険料控除

生命保険に対する控除は、「一般」「介護医療」「個人年金」という種類があり、かつ「旧」と「新」に分けて記載する必要があります。面倒そうですが、丁寧に分けてその通りに記載すると以外と簡単です。

地震保険に対する控除は、更にシンプルです。

太郎さんは3枚の生命保険料控除証明書と1枚の地震保険料控除証明書が届きましたので、下のサイトを見ながら一緒に書いてみましょう!

くわしい記載方法は、こちらのサイトへ ↓

家族についての控除

配偶者控除・配偶者特別控除

配偶者控除は、配偶者の所得が48万円以下の場合に適用される制度です。そのため、残念ながら華子さんは控除できません。

しかし、華子さんのように給与が103万円を少し超えてしまった・・・扶養に入れなくて残念という方も、まだ、この配偶者特別控除が引けるかもしれません。

配偶者に関するこの2つの控除いついて、どのようなケースに適用されるのか見てみましょう!

くわしい記載方法は、こちらのサイトへ ↓

扶養控除・障害者控除・寡婦(ひとり親)控除・勤労学生控除

太郎さんは3人の子供がいます。長女の桜さんは幼いころ事故にあってしまい今は市役所でパートをしています。菖蒲さんは高校生ですがYouTubeで広告収入があります。大地くんは中学生です。

また、実家で暮らしているお母さんの菊さんへ仕送りをしています。

また、障害者控除・寡婦(寡夫)控除・勤労学生控除は記載を忘れがちな控除です。

詳しい要件を確認して、忘れずチェックを入れましょう!

くわしい記載方法は、こちらのサイトへ ↓

基礎控除

日本人で日本に住んでいれば誰でも控除されます。しかし、外国人の方も一定の要件を満たすと「居住者」となり、基礎控除を引くことが出来ます。

ただし、所得が多い人は控除額が少なくなり、2,500万円を超えるとこの控除さえ引けなくなってしまいます。

くわしい記載方法は、こちらのサイトへ ↓

所得金額調整控除

令和2年にできた規定ですが、あまり目立つことなく何とか増税するために色々策略したところ、帳尻があわなくなった部分を調整する控除。(個人的見解です。)

子ども・特別障害者等を有する者等の所得金額調整控除

所得が850万円を超えている人で下記の条件に当てはまる方は、所得調整控除を引くことが出来ます。

(1)適用対象者

イ 本人が特別障害者に該当する者

ロ 年齢23歳未満の扶養親族を有する者

ハ 特別障害者である同一生計配偶者または扶養親族を有する者

(2)所得金額調整控除額

{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10%=控除額※

※1円未満の端数があるときは、その端数を切り上げます。

この控除の適用を受けるためには、会社へ所得金額調整控除申告書を提出する必要があります。

(注)この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

給与所得と年金所得の双方を有する者に対する所得金額調整控除

その年において、次の(1)に該当する者の総所得金額を計算する場合に、(2)の所得金額調整控除額を給与所得から控除するものです(注)。

(1)適用対象者

その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある居住者で、その合計額が10万円を超える者

(2)所得金額調整控除額

{給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)}-10万円=控除額(注)

(注)上記の「子ども・特別障害者等を有する者等の所得金額調整控除」の適用がある場合はその適用後の給与所得の金額から控除します。

年末調整できない人もいます!

実は、会社勤めの方でも年末調整を会社でしてもらうことが出来ない方がいらっしゃいます。

こちらに該当する方が年間の所得税を精算するには、確定申告が必要です。

- 給与が2,000万円を超える人

- 2か所以上の会社に勤めていて、それぞれ給与をもらっている人

- 非居住者

- 日雇労働者(非継続的な雇用者)

- 災害減免によって所得税の支払い猶予や還付をすでに受け取っている人

年末以外でも年末調整をする場合

以下の場合には、年の途中であっても年末調整をしてもらいましょう。

- 海外転勤などで非居住者となる時

- 死亡退職時

- 著しい心身障害で退職、復帰が見込めない時

- 12月に退職する(今年最後の給与が辞める会社で支払われる)時

ますます難しくなった所得税の申告!!

働き方改革と共に、副業も政府推進と・・・本業と全く違う「自分の好き」を、趣味でなく仕事として空いた時間にできるのは楽しいかもしれませんね(大変でもあるでしょうが・・・)

しかし気を付けないといけないのは、仕事が1つ、それもサラリーマンであれば、所得税の申告についてはあまり考えなくても生活に支障がなかったのです。

しかし、副業を始めると、それが同じく給与であっても確定申告が必要になります。

そして、その前に年末調整の資料を作成する場合でさえ、所得税の知識が必要になってきました。

面白くもなんともない税法の勉強をするのは苦痛としか言いようがありませんが、後から追徴税などを支払うのも嫌ですね・・・

会社の同僚と協力しつつ、一緒に勉強しながら年末調整の申告書を書いてみるのも・・・いいかもしれません。