お問い合わせはこちら

超わかり易い! 図解:扶養・障害者・寡婦(ひとり親)・勤労学生控除の書き方

2019年11月6日

2024年10月22日更新

所得税では、たくさんの家族を養っている人とそうでない人など、家族構成に関しても平等な税金負担となるよう扶養親族についての控除があります。

扶養控除

扶養控除の判定のタイミング

まず、その家族の方が扶養控除できるかどうかは、その年の12月31日時点の状況で判断します。

年末大晦日に次の四つの要件のすべてに当てはまれば、その家族の方について扶養控除を適用することができます。

(注)その年に亡くなった方は亡くなった時点、日本を出国した方は出国した時点に、その家族の方が下の要件に該当すれば、あなたの扶養家族になれます。

扶養控除の対象となる親族

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下(令和元年までは38万円以下)であること。(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

ところで、「6親等内の血族及び3親等内の姻族?」といわれてもピンときませんよね!

ちょっと下の図を見てみて下さい。

(国税庁ホームページ参照)

(国税庁ホームページ参照)

この図に入っている人は全員ですから、かなり広い範囲ですね!

具体的な記載方法

それでは、実際に申告書を書いてみましょう。

太郎さんは、華子さん以外に4名の同一生計親族がいます。

- 桜さん 長女 同居 24歳 市役所の給与収入:96万円

- 菖蒲さん 次女 同居 17歳 高校生 YouTubeの広告収入10万円

- 大地くん 長男 同居 14歳 中学生

- 菊さん 母 別居 72歳 実家に住んでいる。年金収入約80万円

母については毎月10万円、太郎が母の通帳へ仕送りしている。

【所得金額の算定】

桜さんは、給与の収入から計算すると所得金額はこうなります。

96万円ー55万円=41万円

必要な方は給与所得の早見表を参照して、各自の所得を確認して下さいね!

菖蒲さんは領収書も何も集めていないようなので、経費0円で計算すると所得も10万円。 これは雑所得というものになります。(本格的に始めると事業所得となりますが・・・)

菊さんは公的年金をもらっているので、計算は給与に似ています。

65歳未満は最低70万円・65歳以上は最低120万円の公的年金等控除額がありますので、計算式は下記のようになります。

80万円-110万円<0円

菊さんの年金は少ないので、太郎さんが毎月10万円(年120万円)の仕送りをして生計をたてています。

給与以外の収入がある人について、詳しくは、こちら

華子さんを除く福岡家の4人の扶養親族は、全員所得が48万円以下になりました。

しかし、申告書の書き方は、それぞれの年齢等によって少しずつ違います。

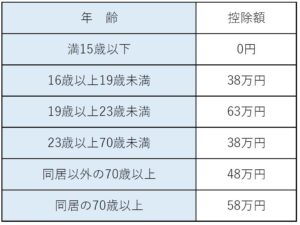

扶養控除の種類

普通?の人は1人38万円ですが、大学生は学費を考慮し「特定扶養親族」、70歳以上は介護医療などの負担も考慮されているので「老人扶養親族」という区分があり、それぞれ控除額が高くなっています。

反対に子供手当(児童手当)がもらえる16歳未満の子については扶養控除の適用がありません。しかし、申告書は住民税の申告も兼ねているため記載が必要です。

扶養控除額の一覧表

ということは・・・・福岡家の「まるふ※」は、どのように記載するでしょうか?

※「まるふ」は下の「給与所得者の扶養控除等(異動)申告書」の愛称です。

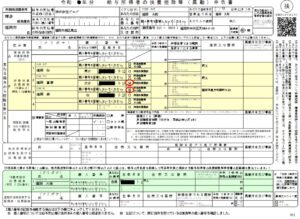

答えは下のとおり、桜さん・菖蒲さん・菊さんの3名は黄色の部分に、大地君は緑の部分に記載します。

菖蒲さんは高校生のため「特定」のところにチェック、

菊さんは同居していない70歳以上の親のため「その他」のところにチェックを付けます。

別居の親族は忘れず住所を記載しましょう。

(ポイント!)

最近は、後から親族の所得が判明し、税務署や市役所から問合せがあるケースが増えています。

副業収入や年金など、他の所得がある親族については、本当に扶養親族になるかを会社が判定できるように、右側の「所得の見積高」の金額を記載しましょう。

さらに、余白に収入金額と内容、計算過程などを記載しておくと、間違いがないかチェックしてもらえますね!

(年調の資料は会社保存用なので、欄外に記載するなど、多少見栄えが悪くても構いません!)

こんな感じで、必要な情報を書き込んで下さいね!

結果は、桜さん 38万円

菖蒲さん 63万円

菊さん 48万円

合計 149万円 になりました。これで、扶養控除の計算は完成です。

海外在住扶養親族がいる場合

ところで、子供さんが海外留学している、ご両親がリタイア後海外で余生を楽しまれている、又は外国人の方が単身日本で働いていて外国の家族へ仕送りをされているとか・・・海外に扶養親族がいらっしゃる方も増えているようですね。

その場合も、一定の要件に該当すれば扶養控除の適用があります。

詳しくは こちら

障害者控除

控除を受けることができる人

納税者自身、同一生計配偶者又は扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。これを障害者控除といいます。

なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。

要するに「まるふ」に名前の記載がある人について、一定の障害がある時は、この障害者控除の適用があります。

ではクイズです!

上の「まるふ」に何名の名前があるでしょう?

答えは、太郎さん(本人)・桜さん・菖蒲さん・菊さん、そして大地さんの5名の名前が「まるふ」にありますね。

なので、太字の5名に一定の障害があった場合には、太郎さんの所得税の計算で「障害者控除」が適用されます。

しかし華子さんは名前がありません・・・ 華子さんは自分の所得があるので、もし障害があるなら自分の所得から障害者控除を引きます。

なお、福岡家は桜さんが1級の障害者手帳を持っているので、上の黄色の部分のような記載をします。

障害者とは・・・

障害者控除の対象となるのは、次のいずれかに当てはまる人です。

- 精神上の障害により事理を弁識する能力を欠く常況にある人

この人は、特別障害者になります。 - 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人

このうち重度の知的障害者と判定された人は、特別障害者になります。 - 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人

このうち障害等級が1級と記載されている人は、特別障害者になります。 - 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人

このうち障害の程度が1級又は2級と記載されている人は、特別障害者になります。 - 精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)又は(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人

このうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は特別障害者になります。 - 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人

このうち障害の程度が恩給法に定める特別項症から第3項症までの人は、特別障害者となります。 - 原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人

この人は、特別障害者となります。 - その年の12月31日の現況で引き続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人

この人は、特別障害者となります。

特別障害者となる方

- 精神障害者保健福祉手帳の交付を受け障害等級が1級と記載されている人

- 身体障害者手帳の交付を受け障害の程度が1又は2級と記載されている人

- 療育手帳の交付を受けている人(障害の程度が重度として「A」(「マルA」、「A2」など)と表示されている人は特別障害者) など・・・

障害者手帳の交付が年末調整に間に合わない場合は?

医師から手帳交付に値する診断書をもらっているなど、障害者手帳交付が明らかな場合は、年末調整での控除が可能です。

しかし、交付されるかが微妙という場合は、交付可否がはっきりしてから、来年3月の確定申告で控除申請を行う方がよいでしょう。

控除の金額

| 区分 | 控除額 |

|---|---|

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者(注) | 75万円 |

(注)同居特別障害者とは、特別障害者である同一生計配偶者又は扶養親族で、納税者自身、配偶者、生計を一にする親族のいずれかとの同居を常としている方です。

寡婦・ひとり親控除

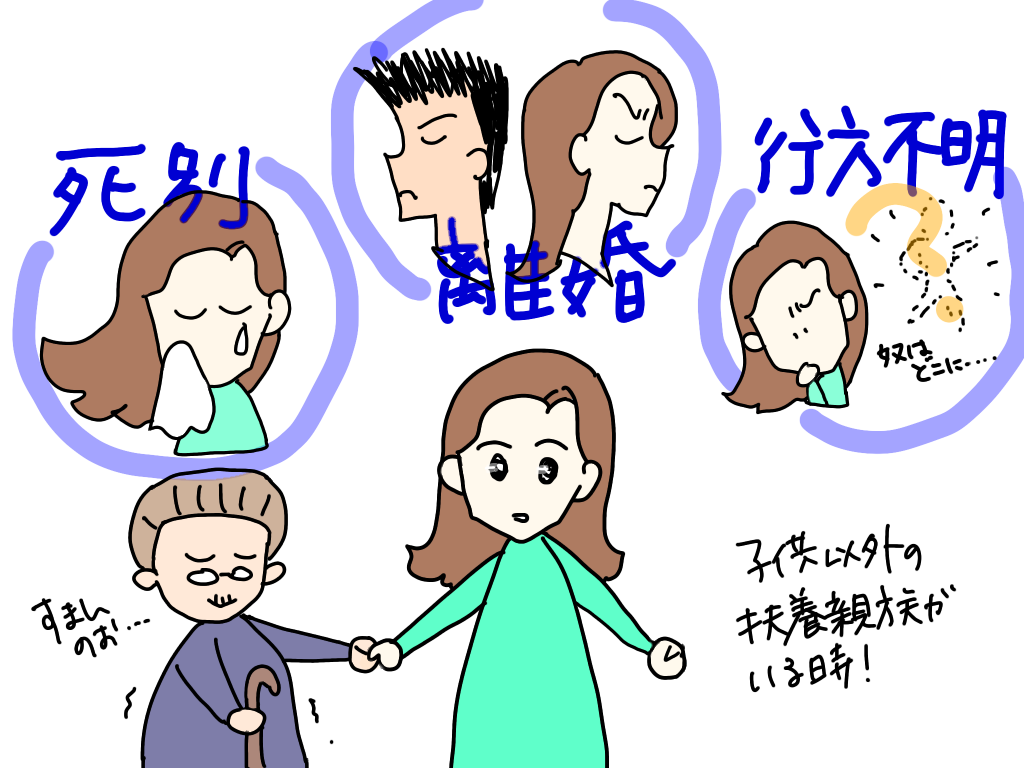

この控除は、要件を文章で読むと意味不明な感じですが、絵に書くと以外と分かり易いですね!

この「ひとり親控除」は、子供を扶養している親族に適用される控除で、昔は男女差がありましたが令和2年に統一されました。

寡婦・ひとり親の要件整理

- 離婚は入るのか?

- 扶養親族の要件はあるのか?

- (令和元年まで所得要件500万円の有無がありましたが、令和2年より全てのケースで500万円の要件が付きました)

上の2要件を整理するとスッキリしますよ!

ここでいう扶養親族は、扶養控除の対象となる親族です。

詳しくは上の扶養控除を確認して下さいね!

寡婦控除

扶養親族が子供の場合は、下の「ひとり親控除」に統一され、特定の寡婦(控除額35万円)が廃止されました。

控除額 27万円

寡婦控除が受けれるケースは以下の2つです。

どちらも所得が500万円以下という要件があります。

<ケース1>

夫と死別し、又は夫と離婚 (生死が不明の人含む) してから婚姻をしていない人で扶養親族又は生計を一にする親族(子供以外)を有する人

離婚もOK

所得500万円以下

扶養親族がいること

控除額27万円

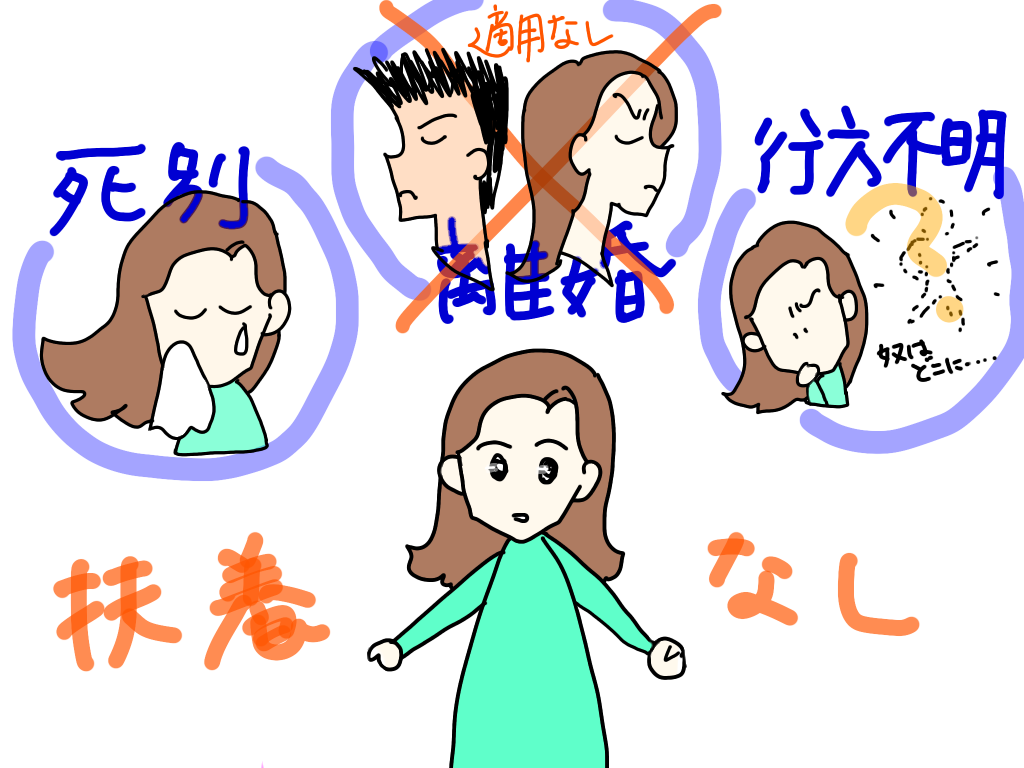

<ケース2>

夫と死別してから婚姻をしていない人又は夫の生死が明らかでない人で所得が500万以下の人をいいます。

扶養親族・生計を一にする子の要件がありません。

離婚の場合は該当しません。

死別(行方不明含む)のみ

所得500万円以下

扶養親族なし

控除額27万円

女性はある程度の年齢になると、旦那さんに先立たれ・・・寡婦に該当していることが多いです。

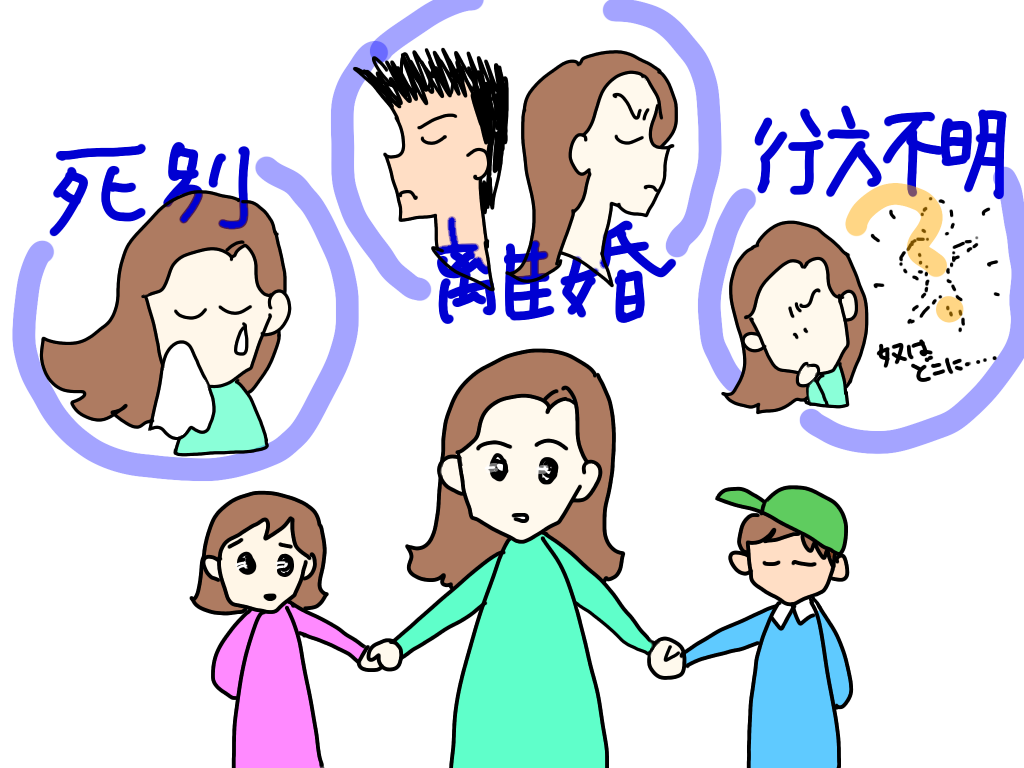

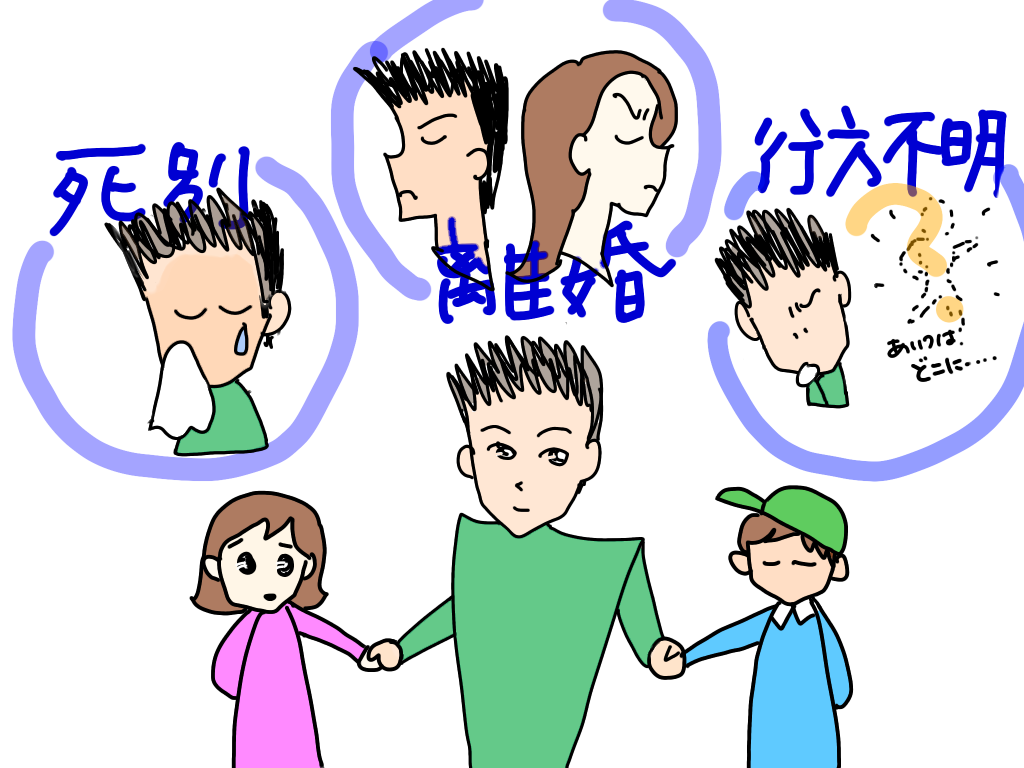

ひとり親控除

今年(令和2年)創設の規定ですが、実は昔の特定の寡婦控除と寡夫控除が合体して、少々要件が変わったものです。

変更点は以下の通り・・・

- 男女の区別がなくなった

- 扶養親族である子供(同一生計)を一人で育てている場合

- 未婚であっても控除できる

- 男女問わず、所得制限500万円以下

ということは・・・・

この場合も、

離婚もOK

所得500万円以下

扶養親族である子供がいる

(ひとり親である)

控除額35万円

この場合も

離婚もOK

所得500万円以下

扶養親族である子供がいる

(ひとり親である)

控除額35万円

どちらも「ひとり親控除」の適用があります。

控除額 35万円(only)

控除額も男女の差がなくなりました。

勤労学生控除

学生が、自己の勤労に基づいて得た事業所得・給与所得・退職所得・雑所得・・・合計所得金額が75万円以下、かつ、給与所得以外の所得が10万円以下の方が対象です。

どんな場合に勤労学生???

学生の場合、ほとんどがアルバイトで給与をもらうケースだと思いますが、その場合は給料が130万円以下であればこの控除を受けることができ、かつ所得税は0円となります。

ただし、住民税は控除が1万円少ないため、その分所得が出て、翌年に多少の住民税支払いがあると思います。

計算せずに働いて、年末に気づくと103万円を超えて・・・

親の扶養から外れてしまうので、親の税金は上がります。

しかし本人については、この制度で救済されますね。

ただし、注意するのは、給与以外の所得。

給与以外の所得は、10万円を超えると対象から外れますので、菖蒲さんみたいに雑所得がある人は要チェック。

ネット上のビジネスなどで、ほとんど所得がないと気にせずにいると、知らないうちに利益が増え、更に大学に入ってアルバイトをして扶養を外れたなんて時、この控除の適用も受けれないなんてハメに・・・。

ところで、菖蒲さんは学生ですから、確定申告など考えたこともありません。

友達との間で楽しくYouTubeをアップしているうちに、人気が出て、気づくとお小遣い程度の収入がありました。

でも、この収入は会社でいえば売上です。

それに対して、取材をする時やWebにアップロードする際の通信費など、経費が掛かっています。

そのような支払いについて、きちんと領収書・請求書を保存していれば、それは売上から引いて所得を計算しますので、今回のように所得10万円と評価されません。

控除を受けることができる人

特定の学校の学生、生徒であること

この場合の特定の学校とは、次のいずれかの学校です。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者により設置された専修学校又は各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

以上のいずれかの学校に当てはまるかどうか分からないときは、通学している学校の窓口で確認してください。

控除額 27万円

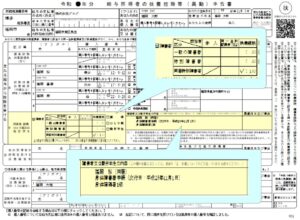

控除を受けるための手続き

この控除を受けるためには、

給与所得者の場合は、「扶養控除等(異動)申告書」に勤労学生控除に関する事項を記載して勤務先に提出してください。

例えば、菖蒲さんが給与が120万円あったと仮定すると、申告書への記載は以下のようになります。

確定申告を行う場合は、確定申告書に勤労学生控除に関する事項を記載して提出してください。

なお、専修学校、各種学校又はいわゆる職業訓練学校の生徒等の場合には、在学する専修学校の長等から必要な証明書の交付を受けて申告書に添付するか、又は申告書を提出する際に提示してください。

ただし、給与所得者の場合で、年末調整の際に控除の適用を受けた人はその必要はありません。

更に細かい規定は、下記の国税庁ホームページで見ることができます。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1175.htm 国税庁ホームページより