えっ、確定申告? 関係なかった私が突然★申告が必要になるとき

運営:佐治税理士事務所お問い合わせはこちら

えっ、確定申告? 関係なかった私が突然★申告が必要になるとき

2020年2月8日

個人そうです「あなた」です(会社など法人ではない)

ただやみくもに税金を取られることはありません。

税金を納めることとなるケース・そうでないケースがありますので、思い当たる事柄があったら、ちょっと確認してみて下さい。

スポットで確定申告が必要なケース

確定申告が必要なケースは多くありますが、今回は、あまり登場しない所得でポコリとあった臨時収入についてご説明します。

不動産などの資産を売却したとき

税金が仮精算しかされていない退職金をもらったとき

満期で保険金が入金されるなど臨時収入があったとき

その他、急に株で儲けた、ブログがバズったなど急に収入が増えることがありますが、事業所得や雑所得に該当するものは、「副業を始めたら・・・所得は何所得?」などを、ポコリとある支払については、「医療費」「寄附金」「住宅借入金」など、それぞれの記事で詳しく説明していますので、ご参照ください。

譲渡所得に該当するもの

あなたが所有しいる物品を売って儲けがでたら税金を払わなければなりません、これが基本です。

課税される譲渡所得

一般的には、土地・建物などの不動産を売却したときに申告をすることになります。

その他にも、借地権、株式等、 金地金、宝石、書画、骨とう、船舶、機械器具、漁業権、取引慣行のある借家権、ゴルフ会員権、特許権、著作権、鉱業権、土石(砂)などです。

なにやら色々ありますが、一般的に個人が持っている資産のうち比較的譲渡(売買)がよく行われるものを並べています。

これ以外にも資産は多種多様にありますので物品を売ったら次の例外を確認して申告が必要か確認しましょう。

居住用資産の譲渡(住んでいる家を売った場合)

①自分が住んでいる家を売った時の特例

よほどの事情がないと自分の家は売りませんね。

そのように特別な「自宅を売った場合」には、売買益の3,000万円までは税金がかからない(特別控除)という制度があります。

多くの場合は3,000万円以下のため税金はかかりませんが確定申告は必要です。

②上記のケースで相続で取得した場合

最近空き家という言葉をよく耳にするようになりました。

亡くなられた方が一人暮らしで家を残し、相続した方がその家に住まない。

・・・など利用されない不動産が増えてきました。

この空き家対策として一定の要件がありますが、相続された方がこの空き家を取り壊して売った場合も上記①の3,000万円の特例を適用することができます。

空き家を家・土地一緒に売る場合は一定の基準を満たさないと認められません。

③買替えの特例

居住していた不動産を売って同じく居住用不動産を購入した場合には一定の要件を満たせば買替え特例といって売買益に課税しないという制度があります。

内容は複雑で長くなりますのでここでは割愛させていただきます。

生活に通常必要でない資産の譲渡

読んで名のごとく、日常生活を送る上で「なくても困らないもの」です。

キーワードは「趣味・娯楽・保養・鑑賞」などを目的とするもので、嗜好品ですね。

具体例は、

- 競走馬など、専門用語では「射こう的行為」と呼ばれますが、要するにギャンブルに関する資産

- 別荘などの保養施設としている不動産

- 趣味的な資産(ゴルフ会員権など)

- 1つ(1セット)30万円を超える貴金属・書画・骨董品

課税されない譲渡所得

一般的なもの 生活用動産の譲渡による所得

家具、じゅう器、通勤用の自動車、衣服などの生活必需品を売っても税金はかかりません。

上に出てきた貴金属や宝石、書画、骨とうなどでも、1個又は1組の価額が30万円を以下であれば生活用動産になり課税されません。

特別な譲渡

あまり「なじみのない取引」ばかりですが、何か特別な事情がある場合に所得税がかからないケースがありますので、気になる方はチェックしてみて下さい!

強制換価手続により資産が競売などをされたことによる所得

資力を喪失して債務を弁済することが著しく困難な場合に、強制換価手続(滞納処分や強制執行、担保権の実行としての競売、破産手続等)により、資産を譲渡したことによる所得及び強制換価手続の執行が避けられないと認められる場合における資産の譲渡による所得で、その譲渡代金の全部が債務の弁済に充てられたものです。

貸付信託の受益権等の譲渡による所得

償還差益につき租税特別措置法41条の12第1項の規定の適用を受ける割引債、預金保険法2条2項5号に規定する長期信用銀行債等、貸付信託の受益権、農水産業協同組合貯金保険法2条2項4号に規定する農林債の譲渡による所得です。

国又は地方公共団体に対して財産を寄附した場合や、公益を目的とする事業を行う法人に対する財産の寄附で国税庁長官の承認を受けた場合の所得

法人に対して財産を贈与又は遺贈(以下「寄附」といいます。)した場合には、時価で財産の譲渡があったものとして譲渡所得が課税されますが、国や地方公共団体に対して財産を寄附した場合や、公益を目的とする事業を行う法人に対する財産の寄附で国税庁長官の承認を受けた場合には、その寄附はなかったものとみなされます。

国等に対して重要文化財を譲渡した場合の所得

文化財保護法により指定されている重要文化財(土地を除きます。)を国、独立行政法人国立文化財機構、独立行政法人国立美術館、独立行政法人国立科学博物館、地方公共団体、一定の地方独立行政法人又は一定の文化財保存活用支援団体に譲渡した場合の譲渡所得については、課税されません。

(注) 一定の文化財保存活用支援団体への重要文化財の譲渡については、平成31年4月1日以後の譲渡について適用されます。

財産を相続税の物納に充てた場合の所得

財産を相続税の物納(お金でない他の資産で相続税を納付すること)に充てた場合には、その財産の譲渡はなかったものとみなされます。

ただし、物納の許可限度額を超える価額の財産を物納した場合には、その超える部分は譲渡所得の課税対象になります。

債務処理計画に基づき資産を贈与した場合の所得

中小企業者である法人の取締役等でその法人の債務の保証人であるものが、その法人の事業の用に供されている資産を、債務処理計画に基づき平成25年4月1日から令和4年3月31日までの間にその法人に贈与した場合には、一定の要件の下、その贈与はなかったものとみなされます。

言葉が難しいものばかりですので、該当しそうで心配な方はご相談ください。

計算方法

不動産の譲渡所得

収入金額-(取得費+譲渡費用)-特別控除額=課税される利益

不動産の利益に対しては、分離課税という方法で給与などの他の所得とは別に、一律の税率をかけて計算します。

固定資産税や管理費などの維持費は引けません。

また、所有期間の長短によりその税率が変わります。

長期譲渡所得 : 譲渡した年の1月1日における所有期間が5年を超えるもの ➡ 15%(復興税別)

短期譲渡所得 : 譲渡した年の1月1日における所有期間が5年以下のもの ➡ 30%(復興税別)

株式や金融資産などの譲渡所得

株式の譲渡については、以下のブログを参照ください。

FXなどの先物、ビットコインの譲渡所得については、こちらのブログで説明をしております。

2章の「投資の副業」をご確認ください。

総合課税が適用される譲渡所得

ゴルフ会員権・ 生活に通常必要でない資産などの不動産以外の資産 は、所有期間の長短により分けて総合課税による譲渡所得として計算、他の所得と合算して税金を計算します。

所有期間は不動産の譲渡と異なり、譲渡日までの期間で判定します。

短期譲渡所得の計算方法

所有期間が5年以内の短期譲渡所得の計算式は上の不動産の譲渡とそっくりです。

(特別控除はすべての総合課税短期譲渡所得の金額から50万円を限度に引けます)

収入金額-(取得費+譲渡費用)-特別控除額(50万円)= 課税される利益

長期譲渡所得の計算方法

所有期間が5年を超えるの長期譲渡所得の計算式は、短期譲渡所得の半分になります。

(特別控除はすべての総合課税長期譲渡所得の金額から50万円を限度に引けます)

{ 収入金額-(取得費+譲渡費用)-特別控除額(50万円)}x 1/2 = 課税される利益

注意!)ゴルフ会員権の売却損失(赤字)については、原則として、平成26年4月から他の所得と損益通算ができなくなりました。

棚卸資産

事業用の商品などが該当します。

高額でも譲渡ではなく、事業所得や雑所得の「売上原価」となり、これらの所得は「総合課税」により課税されます。

山林

あまり出会わない所得ですが、分離課税により税金が計算されます。

山に植えられた木は長い期間にわたって育成されますので、利益を5で割った金額から税額を計算し、それに5を乗じるという特別な方法で計算されます。

関係される方はご相談ください。

退職所得に該当するもの

退職所得とは?

退職所得となる退職金は、退職時に一括して支払われるものです。

一般的に退職によって支給される退職手当金とは、雇用関係ないしこれに類する関係の終了の際に支払われるもので、会社その他の法人・個人事業主から支給される退職金を言います。

そのため、分割で支払われるものは雑所得に分類されます。

また、次のような一時金も退職所得の課税対象となります。

- 国民年金法、厚生年金保険法、国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法及び独立行政法人農業者年金基金法の規定に基づいて支給される一時金

- 労働基準法第20条による解雇予告手当も退職所得に該当します。

- 確定拠出年金法に規定する企業型年金規約又は個人型年金規約に基づいて老齢給付金として支給される一時金・・・・・・・その他があります。

計算方法

通常は確定申告必要なし、必要なケースは?

分離課税で計算されますが、給与と似ていて、会社が税金をきちんと計算してから支払ってくれますので、通常は確定申告は必要ありません。

しかし、まれに下記のような場合があり、確定申告が必要であったり、確定申告をした場合が有利なことがあります。

- 概算計算しかされていないケース

- 不動産所得又は事業所得がある方で赤字がある場合は退職所得と相殺ができますので、 確定申告をすることによって税金が還付される場合があります。(たいへんお得なことになるケースもありますので是非考えてみましょう)

計算式

( 退職金の金額(総額)- 退職所得控除額 )✕ 1/2 = 退職金の利益

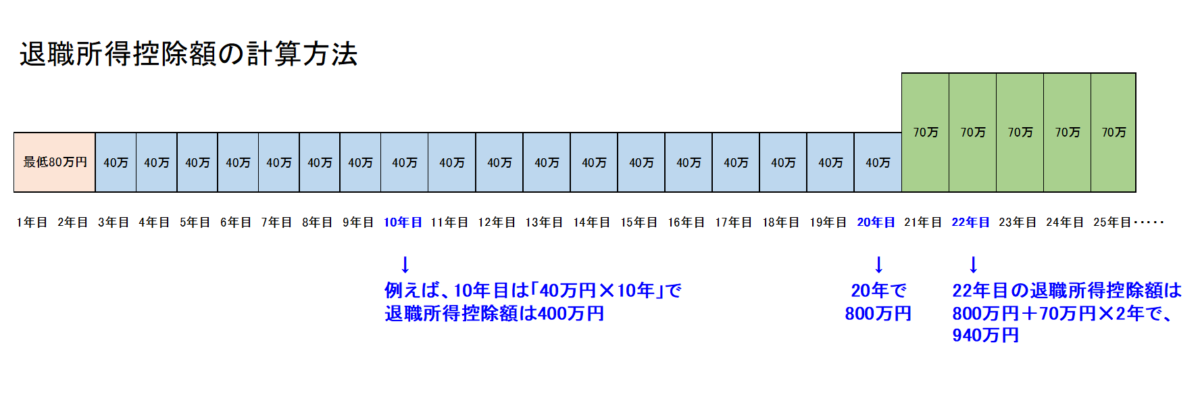

退職所得控除額

勤め始めてから20年間は年40万円、21年目から年70万円ずつ控除額が増えていきます。

ただし、最低でも80万円の控除があります。

これを図にすると、このような感じです。25年以降は勤務年数が増える限り、毎年70万円が加算されていきます。

1年未満の年は1年に切り上げて計算します。(例えば、5年2ヶ月でも6年で計算)

障害者になったことにより退職した場合の退職所得控除は100万円が加算されます。

自分の退職金は自分で貯める

個人事業主の方や会社の役員さんについては、ご自分の人生設計を考えつつ、今まで何年自分の事業で働き、これから何年仕事を続けるか?おおよそ考えてみましょう。

以外と長い年月になりませんか?

その年数から、退職所得控除額の金額を計算してみましょう。

計算された退職所得控除額=無税で退職金をもらえる金額です。

長ければ長いほど、金額は大きくなりますね!

また、超えた金額についても半分しか課税されない上、分離課税で低い税率から始まりますので、給与でもらうよりお得です。

今の給与や事業所得に対する税率と照らし合わせてみましょう。

少しずつでも将来の自分のために貯めた方がお得ですね。

そのためにも、事業について長期の計画が必要です。

また、出来れば現在の税金が安くなる貯蓄型で経費になる保険や小規模企業共済などを利用して貯蓄する方がお勧めです。

一時所得に該当するもの

一時所得とは?

以前のブログ、「確定申告 どんな所得に税金がかかるの?」で10個の所得について、それぞれ説明いたしました。

このように10個の所得がありますが、上の8個はそれぞれ所得が定義されています。

これに入らなかった所得のうち一括(一時)にドンと入金があるものは「一時所得」、じわじわ・ぼちぼち入金されるのが「雑所得」と思って頂いても大きくは外れません。

いわば一時所得は、分類して余ったものでスポット的に入金(収益)があるものと言えるでしょう。

具体例は以下のようなものです。

- 保険の満期返戻金(支払った金額を超える部分)→ 一括払い(分割されると雑所得)

- 賞金・景品

- 法人から贈与を受けたもの

- 競馬や競輪などの払戻金

- 遺失物取得者当が受ける報労金(お金を拾って持ち主が現れずもらえたもの)

- 住宅借入金の時に出てきた「すまい給付金」など

計算方法

{収入金額-その収入を得るために支出した金額-特別控除額(50万円)}✕1/2= 課税される利益

一時所得は総合課税されるため、上記により計算した金額を給与や事業などで出た利益と合計し、その合計額を基に税金を計算します。

50万円の特別控除があるため、あまり税金が出ることがありません。

ただし、法人の役員さんが自分の会社から資産をもらった場合なども、ここに該当するため注意が必要です。

また、忘れられがちな所得ですので、もらった時に書類を確定申告資料ファイルの中に入れて保管しておきましょう。

いかがでしたか?

あなたも・・・昨年、何か心当たりがある大きな収入はありませんか?