超わかり易い! 図解:社会保険・小規模企業共済控除の書き方

運営:佐治鷲津税理士法人お問い合わせはこちら

超わかり易い! 図解:社会保険・小規模企業共済控除の書き方

2019年11月1日

2024年10月13日更新

サラリーマンの方でこの欄が関係する方は多くありませんが、会社が社保に入っていないなどご自分で支払った国保や年金がある方、会社の役員で共済に入っている方はこの記事を参照ください。

また、扶養親族の社会保険を支払った場合、就職前の分を支払った場合なども年末調整で引くことができます。

社会保険料控除

会社が社会保険に加入している人

通常サラリーマンの方は、会社が社会保険に加入していますので、毎月あなたの給料から社会保険料を天引きして納めてくれています。そして金額の集計も全て会社がしてくれているでしょう。

よって、企業の従業員さんは保険料控除申告書には何も記載する必要ありません!

会社が社会保険に加入していない

しかし、全ての会社が社会保険に入っているわけではありません。

例えば、個人でしている事業所のうち、従業員が5人以下の会社や、5人以上でも飲食店・美容室、○○士事務所(士業)などの小規模な事業所については社会保険の加入義務がないため、加入していない会社もまだあります。

そのような場合で国民健康保険と国民年金をご自分で支払われている場合は、年末調整で引くことができます。

国民健康保険と国民年金の控除方法

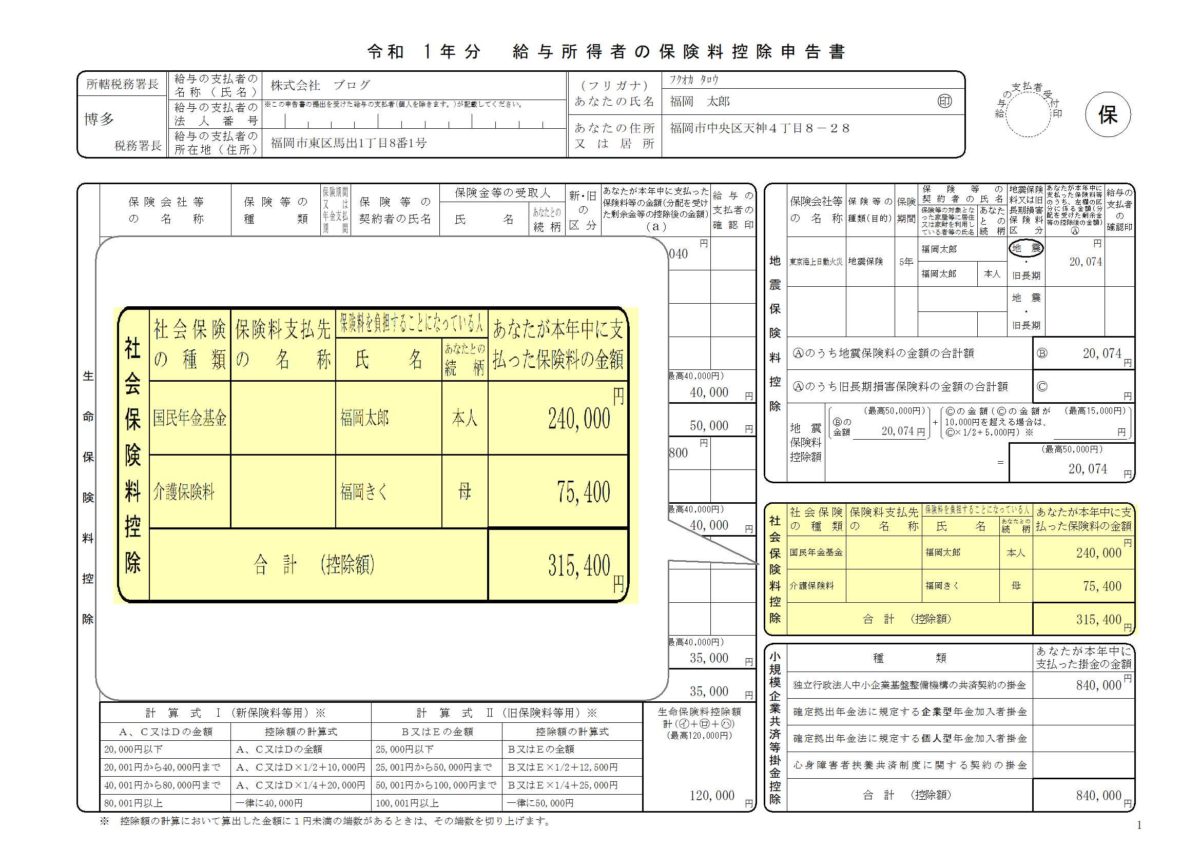

記載するのは「給与所得者の保険料控除申告書」の黄色の部分です。

国民年金

国民年金については年末になると見込納付額を記載した控除証明書が届きます。そのハガキを見ながら、社会保険料控除の欄に見込額を記載して下さい。(その年が終わる前に証明書が発行されますので、年末になったらいくら払っているハズ、という見込額も記載されているのです。)

なお、日本年金機構のお知らせでは、9月分までの納付額を集計して、10月31日に令和元年分の控除証明書を発行予定のようです。

国民健康保険

しかし、国民健康保険は年末調整に間に合うタイミングで証明書が届きません。 口座引落の人は1年分集計すれば金額が分かりますね。 しかし、現金納付の人は、その年に納付した支払い済みの納付書をかき集めることになります。

もう捨ててしまって領収書がない!という方はご本人(個人情報なので、経理担当者や税理士事務所に依頼することができないのです)が市町村の役場へ直接連絡すると、証明書を出してもらえるでしょう。なお、控除証明は一般的に郵送されてきますので、なくした方は早目に連絡されることをお勧めします。

その他の社会保険等

家族の社会保険料

所得税法では、「 納税者が自己又は自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合には、その支払った金額について所得控除を受けることができる」と規定しています。

これは、自分の社会保険料以外でも、扶養している家族分を支払っている場合は控除することができますよ!という意味になります。

気をつけたいのは、「扶養している家族の社会保険料を控除できます」と書いていないことです。

なので、確実に自分が払っていない社会保険料を控除することが出来ません。例えば、扶養親族の社会保険で以下のようなものは対象となりません。

- 扶養している妻の雇用保険などで、妻の給与から天引きされているもの

- 両親の介護保険などで、両親の年金から天引きされているもの

その他の保険料

また、国民年金基金など、将来の年金にプラスα分として任意に掛けているものもここで控除します。何か心あたりがあるものを支払われている場合には、該当するか?下のURLで一覧をチェックしてみて下さいね!

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1130.htm 国税庁ホームページ

小規模企業共済等掛金控除

こちらの共済掛金を支払っていれば、「給与所得者の保険料控除申告書」の黄色の部分に記載しましょう。

それぞれの掛金の内容は以下のとおりです。

小規模企業共済

「個人事業主」や「小規模な会社の役員」さんなら、是非お勧めしたい制度です。残念ながら、サラリーマンの方は加入することが出来ません。

目的は自分で退職金を貯めること。それも節税をしながら・・・

メリット

- 最大115%以上の共済金が戻ります。

- 退職時にもらった給付金は、退職所得になるため所得税が安くなります。

- 65歳以上で15年以上掛金を払い込んでいる場合には、事業を続けながら「老齢給付」を受けることができます。(ただし共済契約は任意解約扱い)

- 資金繰りが厳しい時には、掛金を担保に比較的安い利率で借入(契約者貸付)をすることが出来ます。また、どうしょうもない時は解約すると解約返戻金が戻ってきます。

デメリット

ほとんど、「良いことづくし」なのですが・・・

- 途中で任意解約をすると元本割れしてしまいます!!それが240ヶ月という長~い期間ですので、契約する時はコツコツと我慢しながら掛けていく決心が必要です。

- 任意解約の場合には、返戻金が一時所得という利益(事業所得よりは有利)になってしまいます。

よって、デメリットを防ぐためには、ともかく「途中解約」しないプランが必要ですね。やめ方による返金額の違いなど、詳しくは、独立行政法人中小企業基盤整備機構のホームページを参照ください。

工夫しながら続けるには?

月額掛金は最低:月千円から最高:月7万円、500円刻みで設定できます。苦しい時は最低額の月千円で切り抜ける、又は契約者貸付などを利用するなどの対応策はありますね。

それにしても、退職金を貯めるのは本当に大変!!最近は人生100年時代なんて言われていますが、長い老後を安心して暮らすためにも頑張って掛けていきたいと思っています。(もちろん私も掛けています!)

加入方法

なお、この掛金は商工会・青色申告会、代理店契約がある銀行などで加入することが出来ますが、開業届や確定申告書、登記簿謄本などの添付書類を準備する必要があります。

しかし、顧問税理士に依頼すると契約申込書などを記載すれば、そのような添付資料は省略されますので、楽に加入することが出来ます。

企業型年金加入者掛金又は個人型年金加入者掛金

掛金を運用しながら年金を貯める制度です。運用商品は、預貯金・投資信託・保険商品など。資産運用が得意な方は良いのかもしれません・・・?

自分で運用できるので好調であれば年金は増え、経済や投資の勉強ができるなどのメリットはありますが、投資のリスクがあり、かつ老後の年金受取額が予想できません。更に、60歳になるまで原則として引出ができないなどのデメリットがあります。

企業型年金

企業型年金規約の承認を受けた企業 の従業員さんが加入できる年金です。

個人型年金(iDeCo)

国民年金基金連合会が主催しており、 自営業の方、厚生年金加入のサラリーマンの方、そして扶養に入っている方など、幅広く個人で加入が可能です。

それぞれの年金について、興味のある方は 厚生労働省のホームページ をチェックしてみて下さい。

心身障害者扶養共済制度の掛金

障害のある方を扶養している保護者が、自分が生きている間に毎月一定の掛金を納めることにより、保護者に万一(死亡・重度障害)のことがあったときは、障害のある方に終身一定額の年金が支給されます。これは、都道府県・指定都市が実施している任意加入の制度です。

支給される年金額は1口で月2万円、2口(4万円)まで加入することができます。この年金は、保護者の方が死亡されたり、重度障害になられた時から、障害者の方へ支給が始まります。

なお、この年金の掛金は保護者の方が支払ったときは所得控除できる上、障害者の方がもらう年金は非課税(所得税がかからない)です。

制度の詳しい内容は 独立行政法人福祉医療機構 のサイトをご参照ください。

記載場所

記載するのは「給与所得者の保険料控除申告書」の黄色の部分です。